Por: Darío Epstein

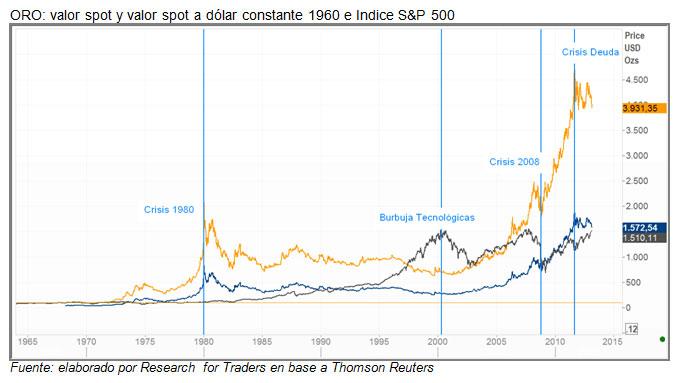

El oro ha sido desde siempre considerado reserva de valor, a pesar que no produce renta y tiene costos de almacenamiento. Es un activo fundamental en épocas de crisis y sobre todo de alta inflación. Muchos analistas veían que la suba del oro continuaría hasta 2.000 dólares la onza, especialmente luego de que tocó 1.800.

El año pasado ha sido el año de mayores compras de oro por parte de los bancos centrales en todo el mundo: fueron 535 toneladas, un 17% más que en 2011 y la mayor demanda registrada desde 1964, con un increíble volumen de compras por parte de Turquía con más de 160 toneladas entre otros países emergentes que se adueñaron de la demanda en tiempos de grandes necesidades de los países centrales.

Esto último oficia de sostén en su precio, más aún si pensamos que el superávit de cuenta corriente de China es un flujo constante que debe ser destinado ya sea a la compra de dólares a través de los bonos del tesoro o a otras monedas o activos. La tendencia a desdolarizar en parte su elevada exposición al dólar contribuye a alimentar el ratio histórico de 2% de sus reservas en oro. No descartamos un incremento en dicho porcentaje a mediano plazo en medio de la actual guerra de divisas de países centrales para poder impulsar sus economías.

Sin embargo, el oro ha sido uno de los activos más castigados en los últimos meses, llegando a perder 18% de su valor desde el máximo.

Está claro que, con los rendimientos actuales de los activos, no hay portafolio que resista semejante pérdida.

Veamos algunos puntos sobresalientes del último informe de Research for Traders:

- En 2012 hubo tres riesgos principales que apoyaron el mercado del oro: el “fiscal cliff” en EEUU, la posibilidad de que Grecia abandone el euro y la crisis de la Eurozona, y los temores respecto a la desaceleración de China.

- Dichos riesgos se disiparon en parte, por lo que muchos inversores liquidaron sus posiciones y se pasaron a las acciones.

- Actualmente cotiza en el entorno de los 1.580 dólares, su menor nivel desde mediados del año pasado.

- Técnicamente, la línea de precios quebró la tendencia alcista de fondo que venía recorriendo desde febrero de 2011 y las medias móviles se cruzaron e hicieron lo que se denomina un “death cross”.

- La semana pasada se conoció que la demanda mundial del metal cayó en 2012 por primera vez en tres años, debido a un descenso en los pedidos por parte del mayor comprador, India.

- La demanda del commodity fue de 4.406 toneladas para todo el año 2012, cifra que representó una baja de 3,85% desde las 4.582 toneladas del año anterior.

- En 2012, la demanda de oro de India cayó 12% en términos interanuales, a pesar que se registró una mejora en el último trimestre, con 864 toneladas.

- Los principales soportes bajistas en el corto plazo estarían en los USD 1.530 y USD 1.475.

- En caso de experimentar un rebote, el primer objetivo alcista estaría en los USD 1.600.

Es interesante observar cómo desagregado por demandantes las variaciones prácticamente han sido negativas en todos los usuarios con excepción de los bancos centrales y los fondos.

Como vemos en los puntos anteriores, la ausencia de miedo y la todavía incipiente inflación han relegado al oro como una opción para los inversores. En lo que respecta a la demanda minorista podría darse el caso que ante el precio alcanzado el producto esté quedando fuera del alcance de muchos pequeños compradores que básicamente se manifiestan a través de joyería.

Los análisis técnicos estarían apuntando a que la caída podría continuar con un fuerte soporte en la zona de 1.530 dólares.

Aunque en el largo plazo, ponderaría los siguientes puntos:

- los principales compradores de oro en 2012 han sido los bancos centrales, cuya principal responsabilidad es mantener el valor de sus monedas, habrá algo que no sabemos

- toda la emisión monetaria que está incentivando la suba de los activos financieros en el mediano plazo se transformarán en inflación, lo que volvería a posicionar al oro en el centro de la escena.

Nota: Agradecimiento especial para esta nota a los valiosos aportes a través de mi Twitter @DarioEpstein a: @ColectorVAS @evinante @AMA_SAR @IvonBacaicoa @MgPabloRusso @juansantiago77 @OctavioAurbina @jorgearturosaza @andrescardenal @stay_a_trader @mayrajosepinate y del grupo “Locos por el Trading” desde LinkedIn.