El escenario de crecimiento global es parte de los puntos a considerar a la hora de elegir en qué activos invertir. Una variación en relación de tipo de cambio impacta de lleno en los balances de multinacionales (en dólares). La caída del precio del petróleo influye en el crecimiento mundial a través de mayor consumo discrecional, lo que favorece determinadas empresas sobre otras. El superdólar afecta precios de commodities, y de esa forma vuelve a cruzar sectores y subsectores del S&P. Ganadores y perdedores se cruzan permanentemente y el arranque del análisis 2015 está en el crecimiento.

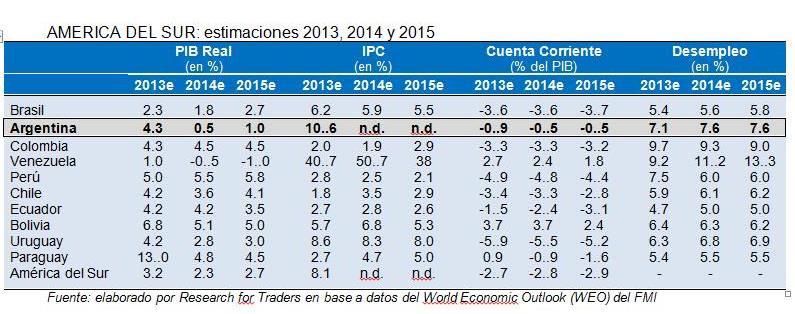

Nos pareció interesante mostrar el promedio de las proyecciones de los analistas para 2015. En 2014 EE.UU. avanzó a paso firme a partir del segundo trimestre. Sin embargo, la Eurozona no ha logrado sortear el débil crecimiento de sus economías, a lo cual se le suman las recientes dudas en torno al escenario político en Grecia. En tanto, Japón sorprendió con un aumento en los impuestos sobre las ventas que contrajo fuertemente el consumo y se encuentra actualmente en recesión. Continuar leyendo