A pesar de que persisten serios desafíos estructurales en su economía, Brasil ha ido reduciendo en los últimos meses su riesgo de crédito soberano y se financia otra vez a tasas bajas, lo que permite un efecto derrame positivo sobre todas las actividades económicas vinculadas de alguna u otra manera con el exterior.

El tipo de cambio ha ido recomponiéndose desde fin de 2013: el real viene apreciándose desde los mínimos del pasado mes de enero de USDBRL 2,45 y podría testear USDBRL 2,15 (máximo registrado en octubre del año pasado). La estimación de consenso para este año es de un retroceso vs. el dólar respecto a los niveles actuales a USDBRL 2,45 (y USDBRL 2,50 para el año que viene). Esa mayor calma en el mercado de cambios es reflejo asimismo del menor riesgo percibido por los inversores, medido por el Credit Default Swap de sus títulos soberanos a 5 años y otros indicadores relevantes.

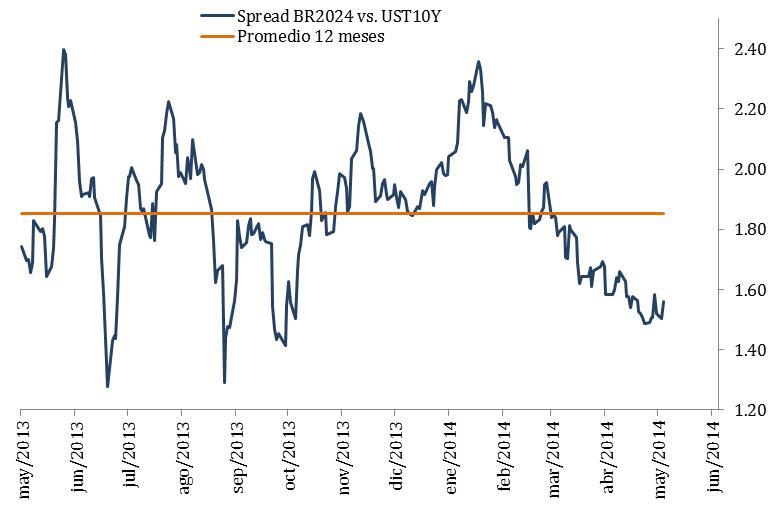

A modo de ejemplo, el rendimiento del título soberano Brasil 2024 ha ido reduciéndose de un máximo de 5% a poco más de 4% al cierre de esta nota (-20%). Un rendimiento más bajo es reflejo del incremento del precio de ese bono, lo cual es positivo para poder fondearse en el mercado de capitales a tasas más bajas.

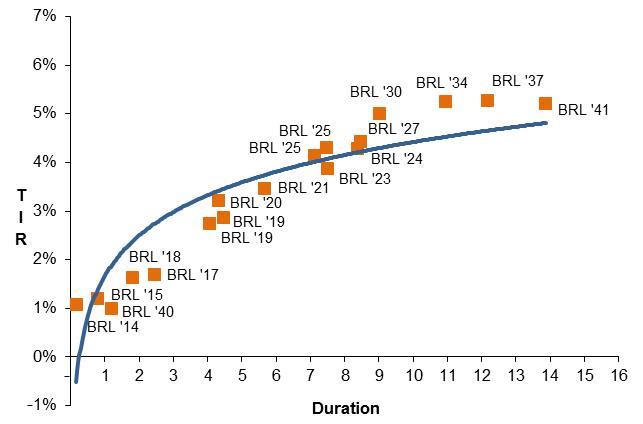

¿Es momento de comprar bonos de Brasil antes del Mundial? Brasil cuenta con varias emisiones de deuda soberana emitida en dólares en los diferentes tramos de la curva. La pendiente de la misma actualmente es normal, es decir una pendiente positiva.

La mayoría de los títulos se encuentran alineados a la curva de rendimientos, a excepción de los bonos de larga duración que están desarbitrados: los bonos largos que se perciben en el gráfico adjunto por encima de la curva de rendimientos promedio representarían una oportunidad de compra, es decir que tienen un rendimiento mayor al promedio logarítmico.

Del tramo largo, los soberanos más desarbitrados son los que vencen en los años 2030, 2034, 2037 y 2041. Estos títulos ofrecen un retorno entre 5% y 5,3% y tienen un elevado potencial debido a su larga duración:

Al tomar la evolución del bono soberano de EE.UU., se observa que el spread o diferencial de tasas de interés respecto a su par brasileño con el mismo año de vencimiento que había experimentado un máximo a inicios de año de 2,4 puntos porcentuales, se redujo a menos de 1,6, todo un logro para una economía que se dijo, había pasado de moda y que ha tenido que sufrir un vuelo de capitales adverso muy significativo:

El socio mayor del Mercosur ha tenido que sufrir un serio proceso de desaceleración en el crecimiento de su economía y se espera que en los próximos años manifieste tasas de expansión más moderadas respecto a años atrás. Además, enfrenta una capacidad limitada para ajustar la política de cara a las elecciones presidenciales de este año y a un cierto debilitamiento de las cuentas externas que no serán nada fácil de resolver.

Las perspectivas de bajas tasas de crecimiento reflejan tanto los factores cíclicos y estructurales, incluida la inversión como porcentaje del PIB de sólo 18% en 2013 y una desaceleración del crecimiento en la fuerza laboral. Combinados, estos factores señalan un menor margen de maniobra del Gobierno frente a shocks externos.

Se suma a esto las dudas en cuanto a la posibilidad que el sector público de Brasil logre el objetivo formal de superávit primario de 1,9% del PIB, como se comprometió en el presupuesto de febrero.

La inflación es otro punto relevante que tiene para enfrentar Brasil. Y más ahora que está por disputarse la Copa del Mundo, evento que podría hacer subir los precios minoristas ante un elevado consumo.

Pero los recientes indicadores publicados dan un indicio que la economía brasileña podría mejorar, a pesar del endurecimiento de la política monetaria del Banco Central, y parecen apoyar el fortalecimiento para el resto de este año.

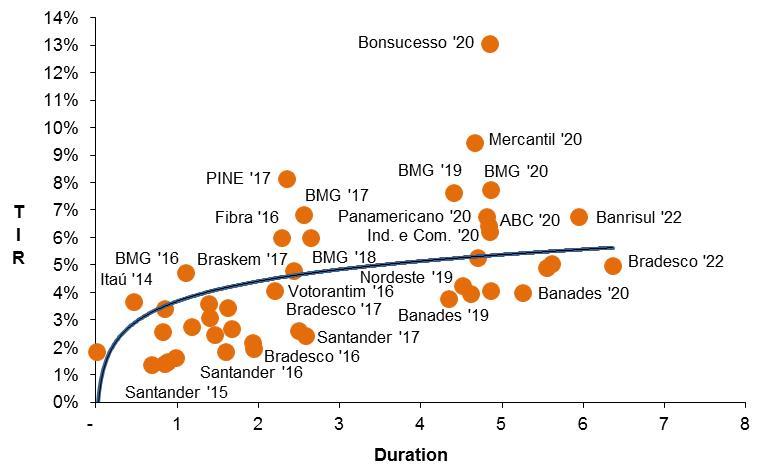

Entre los bonos corporativos o de empresas privadas (incluido Petrobras), el sector de los bancos es el que más emisiones tiene y por ende el que más oportunidades de arbitrajes ofrece en el tramo medio y largo de la curva. En el tramo corto, los títulos más desarbitrados y con mayor potencial son los de Itaú 2014 y BMG 2016. Ambos ofrecen un retorno de 3,7% y 4,7% respectivamente. Los mismos podrían arbitrarse con un título de más bajo rendimiento como el de Santander 2015 por ejemplo. En el tramo medio, el bono que presenta un mayor potencial de ganancias y que está más desarbitrado es el de Pine que vence en 2017, ofreciendo un rendimiento anual de 8,2%. Otros bonos desarbitrados son el de Fibra 2016, Braskem 2017 y BMG 2018. Todas estas ONs se podrían arbitrar contra el bono de Bradesco 2016 o Santander 2017 que prometen una menor tasa. En el tramo largo, el bono de Bonsucesso 2020 y de Mercantil 2020. El primero es el más potencial ofrece, prometiendo un retorno de 13%. El segundo ofrece una tasa de rendimiento anual de 9,4%. Otros bonos que ofrecen un mayor potencial y están desarbitrados son el de BMG 2019 y BMG 2020. Todos estas ONs se podrían arbitrar contra un bono de Banades 2019 o 2020.

Los sectores de Petróleo y Minería cuentan con varias emisiones en los distintos tramos de la curva de rendimientos, pero la mayoría de los títulos se encuentran alineados a la pendiente o con un bajo potencial de subas.

La curva del sector de siderurgia cuenta con menos emisiones en comparación a los sectores anteriormente nombrados, pero en el tramo medio se encuentra apenas desarbitrado el bono de Usiminas 2018. Este ofrece un retorno de 4,3% y podría arbitrarse contra un Gerdau 2017. En el tramo largo, los títulos de CSN 2019 y 2020 ofrecen un mayor potencial de ganancias. Prometen una TIR de 5,4% y 5,8% respectivamente. Ambas ONS podrían arbitrarse contra los bonos de Gerdau 2020 y 2021.

La curva del sector de transporte se encuentra algo más aplanada, con los bonos de Gol 2017 y 2020 desarbitrados y ofreciendo un mayor potencial de ganancias. Prometen entre 7% y 9%.

En el sector de petroquímica, las ONs de Odebrecht 2020 y 2021 son las más desarbitradas, aunque ofrecen un bajo potencial de subas.

La curva del sector de Papel y Celulosa se encuentra con pendiente negativa, con el bono de Fibria 2019 desarbitrado en el tramo corto de la curva y con la ON de Suzano 2021 desarbitrada en el tramo largo. La ON de ISA que vence en el año 2017 es la única que se encuentra desarbitrada en el tramo corto de la curva. El resto de los títulos del sector se ubican por debajo de la pendiente.

Por último, el sector de alimentos y bebidas presenta algunas oportunidades de arbitraje en el tramo medio de la pendiente. Los bonos más desarbitrados son los de Minerva 2022 que promete un retorno de 9,1% y los de Marfrig 2020 que ofrece un rendimiento de 8,2%. Las ONs de Marfrig 2016 y Tangara 2017 también están desarbitrados aunque con un potencial algo más bajo.