Los activos financieros se anticipan a los ciclos económicos. Ocurrió siempre, y tanto en los mercados internacionales como en los mercados domésticos.

Y si no, ¿cuándo fue el mejor momento para comprar acciones norteamericanas en el pasado reciente? El 9 de marzo de 2009, cuando la economía de Estados Unidos se encontraba sumida en una profunda recesión, de las más profundas que se recuerde desde la crisis de los años treinta, en el valle del ciclo económico.

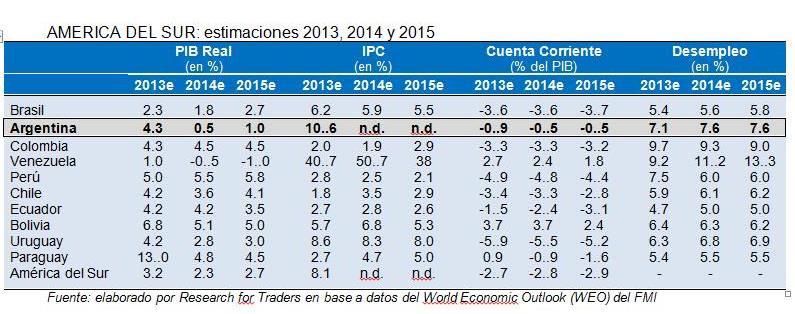

¿Y en Argentina? ¿No fue acaso el 28 de junio de 2002 que se vio el Merval en 75,34 dólares? El segundo fue el peor trimestre de un año en el que el PBI cayó 10,75 % según las cifras oficiales del Indec. El peor de toda la historia del país.

¿A qué se debe la violenta suba de acciones y bonos que hubo desde inicios del año 2013? El Merval ha tenido un rally importantísimo de 292 % en pesos y de 110 % en dólares respecto al precio actual. Dicha suba se corresponde con la evolución de muchos bonos en Argentina medidos en dólares en el exterior, con sus altibajos en los últimos trimestres por los problemas a nivel legal con los holdouts y por las turbulencias dadas por Grecia y China en los últimos meses.

Es evidente que la apuesta es por el final de un ciclo político y vientos nuevos en materia de política económica.

Si pensamos que las transformaciones que sufrirán los activos financieros son creíbles y anticipatorias del ciclo, entonces estas se trasladarán a los activos reales, que se revaluarían en dólares y tendrían un efecto derrame a toda la economía. Continuar leyendo