Los mercados emergentes han tenido un cierre de año turbulento y nada indica que este estado de cosas no vaya a continuar en 2015.

Hemos visto el petróleo caer de 107 a 54 dólares en períodos muy cortos de tiempo y ahora buscando estabilizarse en el corto plazo cerca de 60 dólares por barril.

¿Cómo es que nadie se anticipó al aumento de oferta que supuestamente produjo esta corrección? ¿Los especialistas del mercado energético se encontraron con esta novedad de golpe? Por algún motivo que desconozco, la proyección de suba de oferta y demanda de las principales firmas de research no tenía contemplado este desfasaje y por lo tanto no estaba en los precios.

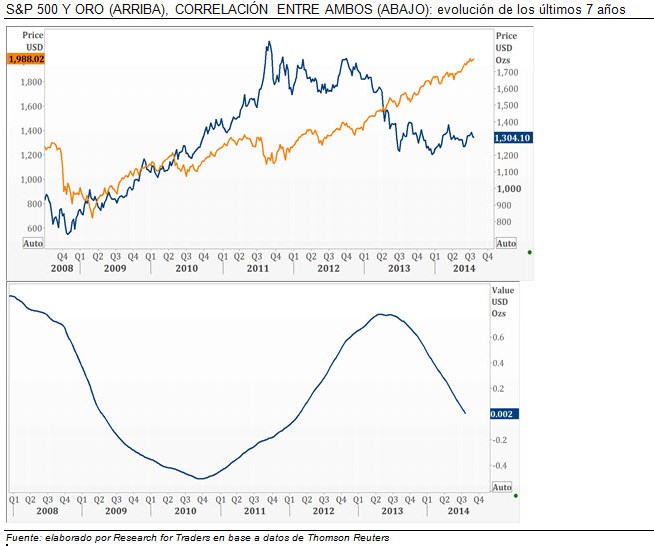

Pero la clave acá es la volatilidad, los giros para uno y otro lado que hacen los precios de commodities, acciones, títulos y monedas. A modo de ejemplo podemos citar el rublo ruso que se devaluó hasta 80 para acomodarse cerca de 60. O los bonos de PDVSA 2017, que llegaron a valer 43%; ¡recordemos que estos bonos pagan 38 dólares entre capital e interés en 2015! Continuar leyendo