Por: Daniel Sticco

Entre los fundamentos para defender el proyecto de ley de blanqueo de dólares y también de pesos que se mueven en la economía informal, el viceministro de Economía, Axel Kicillof, hizo referencia a “la cultura argentina que data desde mucho más atrás que en los últimos 50 años”.

Dicho así, no cabe duda de que Kicillof tiene razón. Salvo que omitió hacer referencia a la intensidad del proceso y en particular a los factores impulsores, que no se corregirán si se trabaja sobre las consecuencias y no sobre las causas que le dieron origen y que repetidamente se realimentan.

En forma sintética el fenómeno se asocia, en términos de preponderancia, a la regularidad de las crisis sistémicas que afectan a la economía argentina, que algunos la ubican en intervalos de siete años y la memoria colectiva en torno a 10 años. Esa brecha alimenta las ganancias de quienes son expertos en anticipar las crisis en mayor medida que quienes lo hacen con rezago, cuando las primeras planas de los diarios, y ahora en particular de los portales y las redes sociales, resaltan la suba del dólar, la caída de la Bolsa, etcétera.

En términos de política económica se recuerdan como el Rodrigazo (1975), el Plan Austral (1985), la hiperinflación (1989/90), el Plan Bonex (1990), la convertibilidad (1991), el Tequila (1994/95), el default y pesificación asimétrica (2001/02), la intervención del Indec (2007) y ahora el “vamos por todo“, incluyendo la justicia.

En todos los casos, los agentes económicos pudieron comprobar que un dólar es un dólar, mientras que la moneda nacional pasó a denominarse de diferentes formas, cada vez más devaluada: pesos ley 18.188 (1970), argentino (1983), austral (1985), peso convertible (1991) y vuelta a pesos (2002), con un común denominador: singular pérdida de valor, superior al de cualquier divisa, con muy pocas excepciones. Por eso la alta propensión a resguardar los ahorros, y en épocas de crisis también el dinero para los gastos cotidianos, en dólares, reales o euros.

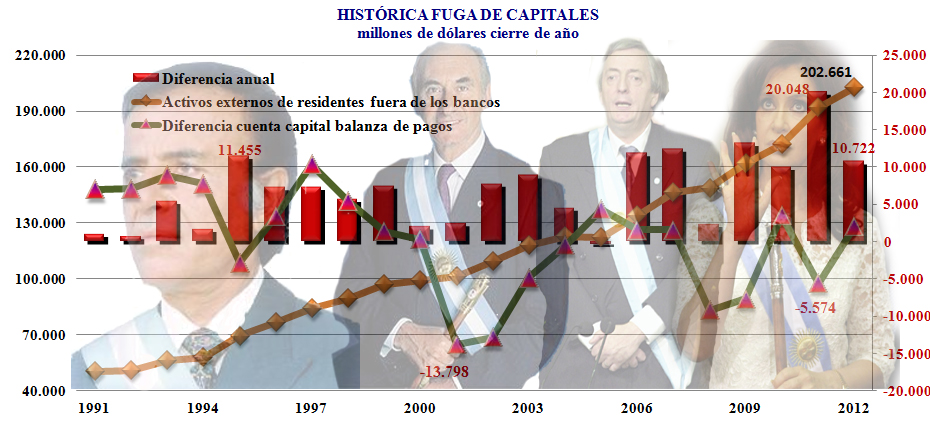

Fuente: INFOBAE con datos del Indec

Más ahora que antes

La simple lectura de la estadística oficial muestra con claridad la tendencia creciente de acumulación de activos externos en el exterior, los que no son todos en negro, ya que una parte no menor no sólo se ha generado en la economía blanca -esto es, dentro de la absoluta legalidad-, sino que aun parte de lo originalmente en negro se fue blanqueando atraído por generosas y repetidas leyes ad hoc a la salida de las crisis sistémicas.

Sin embargo, un análisis un poco más fino, pese a las limitaciones que tiene la serie que publica el Indec, porque data desde 1991 y desagregada se corta en el primer trimestre de 2002, posibilita advertir que la velocidad de fuga lejos de haberse desacelerado durante “la década ganada” se ha profundizado.

El primer dato conocido sobre el valor de los activos externos del sector privado no financiero es de a diciembre de 1991: sumaban el equivalente a u$s50.063 millones. De ahí puede concluirse que desde el Primer Gobierno Patrio hasta el año previo del inicio de la convertibilidad fija de un peso por dólar, la formación de esos activos que se conoce como salida de capitales promedió u$s278 millones por año.

Podrá argumentarse, y seguramente con razón, que las prácticas de huida del dinero -enseñanza que data del siglo XVI, cuando Thomas Gresham observó que “la moneda mala desplaza a la buena” (cuando es obligatorio aceptar la moneda por su valor facial, y el tipo de cambio flota, los consumidores prefieren ahorrar la buena y no utilizarla como medio de pago)- en la Argentina comenzaron en los años ’50. En ese caso, se puede concluir que en los primeros 40 años se fugaron poco más de u$s1.250 millones por año.

Luego, y tras el elevado costo de la hiperinflación y los temores de que se repita, se intensificó a un ritmo de u$s5.216 millones entre 1991/1999, durante el gobierno menemista, porque si bien se logró estabilizar los precios, se descuidaron las cuentas públicas y la competitividad de las empresas y el endeudamiento externo alcanzó una dinámica que comenzaba a inquietar a los agentes económicos: empresas y familias.

La crisis de la Alianza y la salida traumática de la convertibilidad con default, devaluación, desdolarización y desendeudamiento mantuvieron la salida de capitales, a razón de poco más de u$s5.000 millones por año.

Luego, con la normalización institucional a partir de 2003 y la aparición de la bonanza internacional la Argentina logró un singular impulso de la generación de riqueza, pero no alcanzó para reconstruir plenamente la confianza interna en la moneda nacional, según lo refleja la aceleración de la formación de activos externos durante la presidencia de Néstor Kirchner a u$s7.084 millones promedio por año.

Y así se llega a la situación del primer mandato completo de Cristina Kirchner y primer año del segundo, en el que persiste el viento de cola del mundo, pero con el agregado de la intervención del Indec a comienzos de 2007 y la crisis del campo a mediados de 2008, hasta llegar al cepo cambiario desde fines de octubre de 2011 y su profundización en el año siguiente, en un contexto de insostenible brecha entre la suba de la emisión monetaria, el gasto público, los salarios y la presión tributaria con la tasa de devaluación nominal del peso. Así, se profundizó la fuga de capitales hasta diciembre de 2012 a un ritmo de u$s11.250 millones por año.

Manos a la obra

Llegado a este punto, en el que el Indec estima que los activos externos del sector privado no productivo ya superan largamente los u$s202.000 millones, de los cuales se cree que entre 80.000 y 100.000 millones no otorgan otra renta que la diferencia de cambio (la que da la devaluación del peso), no se trata de hacer historia sobre las consecuencias de la ausencia de políticas de largo plazo consistentes y sostenibles, ni mucho menos de atraerlos con blanqueos que únicamente conducen al cansancio de los buenos, sino de volver a las fuentes del respeto de las instituciones, la responsabilidad fiscal y el diálogo en busca del consenso, sin poner en duda las libertades individuales y la propiedad privada.

No hay que temer a los activos externos, porque en los tiempos de bonanza y de flujos de capitales positivos hacia el país, por la succión que genera en las economías que funcionan, contribuyen a evitar apreciaciones exageradas e indeseadas de la moneda nacional.

Además, la inversión en el resto del mundo posibilita generar rentas adicionales a las que surgen del saldo positivo que puede generar el balance comercial para enfrentar compromisos financieros con el resto del mundo, tanto por parte del sector público y privado, y también contribuye a no caer en la denominada “enfermedad holandesa”, porque la demanda de moneda extranjera amortigua la oferta que ingresa del resto del planeta.