Por: Daniel Sticco

En menos de seis meses volvieron a aparecer declaraciones de funcionarios públicos sobre quién determina el valor del dólar libre. En la última semana fue el turno del viceministro de Economía, Axel Kicillof, cuando dijo que “nuestro sistema financiero se ha dedicado más a la timba que a (financiar) la producción y el consumo” y que los “bancos deben subordinarse al objetivo central (del Gobierno) que es el crecimiento con inclusión social”. Y además, los acusó públicamente de “tener vasos comunicantes con el mercado ilegal del dólar”.

Es que tras un veranito, donde a través de la capacidad del Secretario de Comercio, Guillermo Moreno, de inducir a los principales operadores de las casas de cambio para que se abstengan de operar, la cotización del dólar libre perforó el piso de los $8 por dólar, en julio se reactivó la demanda del billete y su precio volvió a volar sobre los $9 por dólar. Hasta que nuevamente se ensayó un nuevo feriado virtual para inducir a una nueva baja del billete.

En ese escenario es que surgió la denuncia oficial de que los bancos son responsables de “tener vasos comunicantes con el mercado ilegal del dólar”, aunque no se demostró con datos concretos, pese a la abundancia de estadísticas del Banco Central y de las certezas que tiene la Secretaría de Comercio de quiénes son los principales actores en el mercado paralelo.

Se sabe que en la Argentina, en particular desde la crisis financiera y fiscal de 1999-2001, pero que hizo eclosión en 2002, el sistema financiero no cuenta con mucha estima en la población. Por eso el gobierno busca explotar esa característica tanto para generar el marco propicio para que sea políticamente aceptada la presión sobre los bancos para que financien al sector público, como para atraer votantes para su molino.

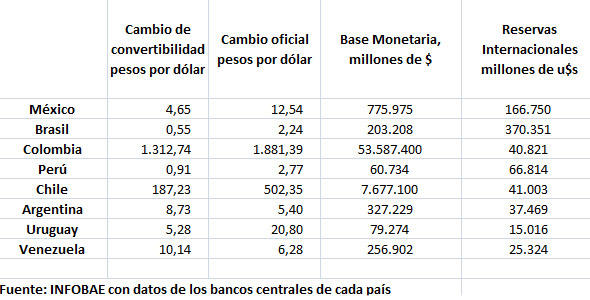

Sin embargo, de las propias estadísticas del Banco Central surge con claridad que el valor de referencia que toma el mercado cambiario paralelo o libre surge de relacionar el nivel de la base monetaria con las reservas de divisas, $8,73 por dólar al promediar julio y un peso más si se consideran los pasivos monetarios o base monetaria amplia, en la actualidad:

Tipo de cambio muy bajo

Un análisis comparativo de la relación entre el tipo de cambio de convertibilidad, esto es base monetaria y reservas en divisas, respecto del tipo de cambio oficial que define la autoridad monetaria, da cuenta de que la Argentina junto a Venezuela han decidido mantener un dólar oficial para las transacciones comerciales muy inferior, como ancla inflacionaria, aunque que claramente ha fallado, dado que son los que lideran el ránking mundial con mayores alzas de precios al consumidor.

Dicho de otro modo, mientras la mayoría de los países de la región considerados en este ejemplo -simplemente porque, como la Argentina, han sido favorecidos por un escenario favorable de precios de las materias primas y crecimiento superior al promedio mundial- siguieron una política de tipo de cambio alto, con relaciones que superaron entre 0,4 y 3 veces la proporción de convertibilidad, en nuestro caso, como en Venezuela, por el contrario, cayeron en una paridad rezagada en 38 por ciento.

A partir de allí se explica por qué mientras en la mayor parte de la región llegan capitales, atraídos por la apertura de la economía, pero también por desarrollar estrategias destinadas a sostener la competitividad cambiaria de sus empresas, y acumulan reservas en sus Banco Centrales, en nuestro caso sucede todo lo contrario.

De ahí que renaciera el mercado libre de cambios, en particular desde la imposición del cepo cambiario para el comercio, el turismo, las operaciones inmobiliarias y el ahorro de las personas, con un valor de referencia que surge de la relación entre la cantidad de dinero primario y las reservas del Banco Central. No surge de caprichos ni de vasos comunicantes de la banca privada con la plaza marginal de divisas.

Cuando la Argentina se movía con criterios de competitividad cambiaria y amparada por la sostenibilidad de los denominados superávit gemelos: de comercio exterior y fiscal, y la inflación real se ubicaba en el rango de un dígito, el mercado no tenía incentivos para moverse en la marginalidad.

Fue la intervención del Indec y la deliberada apreciación del peso, porque el tipo de cambio se ajustó con criterio de ancla inflacionaria, reforzada desde hace casi 20 meses con el cepo cambiario, lo que activó el mercado libre, con valores que pivotean en torno a la paridad de convertibilidad teórica.