Por: Adrián Ravier

Dada la precariedad de las cuentas públicas, existe consenso en la necesidad de abrir un diálogo acerca de cambios en la coparticipación federal de impuestos. Son pocos, sin embargo, los estudios que proponen una verdadera modificación del sistema. En su lugar, se promueven distintas formas arbitrarias de redistribuir los ingresos, que ignoran la pregunta primordial: ¿por qué continuar con la coparticipación? ¿Por qué no retornar a un federalismo real, basado en el principio de correspondencia fiscal? Alberto Porto, de la Universidad Nacional de La Plata y Jorge Ávila, de la Universidad del CEMA, son quizás excepciones entre los economistas que marcaron este problema central en las finanzas públicas argentinas.

Antecedentes históricos

A principios del siglo XX, regía en la Argentina una clara estructura de imputabilidad fiscal. La nación financiaba sólo un 5% del gasto público provincial. Este hecho aseguraba un auténtico federalismo fiscal y garantizaba la vigencia del principio de correspondencia.

La correspondencia fiscal supone que existe un vínculo entre las decisiones de gasto extra del Gobierno provincial y el esfuerzo contributivo adicional de los votantes provinciales. Este principio es la clave para una buena gestión del gasto público, el que nos asegura que el gasto no excederá el nivel que los votantes están dispuestos a sufragar; garantiza que su composición se ajustará a las demandas de la población.

Pese a las advertencias y las críticas de prestigiosos constitucionalistas (Germán Bidart Campos, Rafael Bielsa, Horacio García Belsunce, Carlos María Giuliani Fonrouge, Dino Jarach y Segundo Linares Quintana), a partir de 1935 las provincias cedieron potestades tributarias sustantivas a la nación. Como consecuencia, la nación pasó a fijar bases de imposición y alícuotas, creó nuevos tributos y procedió a recaudar y coparticipar (transferir) recursos a las provincias.

En 1939, el nuevo federalismo fiscal aumentó a 29% la fracción de gasto provincial financiado con transferencias nacionales. Los impuestos creados en la década de 1950 profundizaron todavía más la disociación entre las responsabilidades de gasto y de financiamiento en las provincias, que llegaron en 1960 a un 47% del gasto provincial financiado con recursos nacionales. Luego de escalar a un 62% en 1977, la proporción alcanzó su máximo histórico en 1983, con el retorno a la democracia, al fijarse en 72 por ciento. Varios analistas señalan que nunca fue la Argentina tan poco federal como entonces.

En el período 2003-2008, más del 60% del gasto público de las provincias reconoció financiamiento nacional, circunstancia más propia de una organización unitaria que de una federal.

Ausencia de correspondencia fiscal: ganadores y perdedores

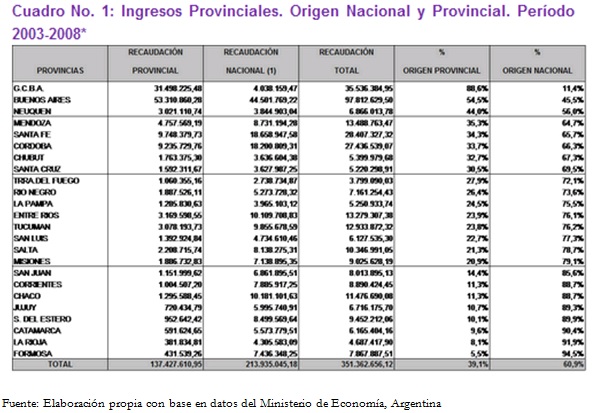

El cuadro n.º 1 muestra precisamente la ausencia de correspondencia fiscal que gobernó a las provincias argentinas durante el período 2003-2008, considerando que —en promedio— la recaudación de la nación participó en un 60,9% de los ingresos provinciales.

La situación, sin embargo, no fue igual para todas las provincias. Tomando en cuenta los porcentajes de participación de recursos nacionales en los ingresos provinciales, podríamos separar cuatro grupos.

En primer lugar, tenemos en este período a aquellas provincias cuyas transferencias tributarias nacionales componen menos de un 60% de sus ingresos tributarios. Tal es el caso de las provincias de Buenos Aires (45,5%) y Neuquén (56%).

El caso de la Ciudad de Buenos Aires (11,4%) no es comparable con el resto de las autonomías provinciales si consideramos que percibió servicios de transporte, seguridad o Justicia financiados por la nación que deberían ser sumados a los montos transferidos. El reciente traspaso de fondos para pasar la seguridad a manos de la ciudad contribuye a hacer comparables estos números.

En segundo lugar, contamos con aquellas provincias que reciben de la nación entre un 60 y un 70% de sus ingresos. Tal es el caso de Mendoza, Santa Fe, Córdoba, Chubut y Santa Cruz.

Nota: (1) Representa el total de la recaudación que la nación transfiere a provincias

* El dato 2008 corresponde sólo al primer semestre.

En tercer lugar, encontramos un grupo de provincias que componen entre un 70% y un 85% de sus ingresos con recaudación nacional. Aquí encontramos a Tierra del Fuego, Río Negro, La Pampa, Entre Ríos, Tucumán, San Luis, Salta y Misiones.

En cuarto lugar, encontramos los casos extremos en los que ninguna provincia logra recaudar más de un 15% de sus ingresos tributarios. Tal es el caso de San Juan, Corrientes, Chaco, Jujuy, Santiago del Estero, Catamarca, La Rioja y Formosa. En estos casos, el principio de correspondencia fiscal está quebrado. La mayor ausencia de correspondencia se verifica precisamente en Formosa, provincia que logra recaudar sólo un 5,5% de sus ingresos.

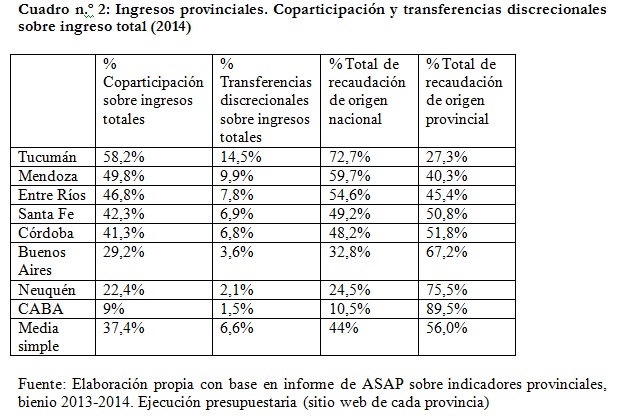

El cuadro no pudo actualizarse debido a que la mayoría de las provincias no presenta información actualizada sobre su recaudación, especialmente las provincias del último grupo, pero hay excepciones. El cuadro n.º 2 contribuye a actualizar algunos de estos números.

Al comparar la información de 2014 con 2008, puede notarse que la situación de la Ciudad Autónoma de Buenos Aires sigue siendo similar, aunque cambiará el año próximo con el traspaso de fondos de nación a ciudad de Buenos Aires para hacerse cargo de la seguridad. Neuquén y Buenos Aires siguen siendo también las provincias menos dependientes de las transferencias nacionales. Tucumán, por su parte, mantiene una fuerte dependencia de los recursos transferidos de nación.

Consecuencias de la ausencia de correspondencia fiscal

Completo el diagnóstico, podemos observar a continuación algunas implicancias de esta situación:

1. Incentivo del incremento constante del gasto público provincial. La nación afronta el costo político de recaudar, la provincia recibe el beneficio político de gastar y el contribuyente mira con indiferencia el ir y venir de fondos. Este desequilibrio vertical conduce a los gobernadores de varias provincias a emprender obras públicas sin considerar la voluntad de los contribuyentes de financiar el proyecto. En todo caso, los recursos no los proveen los ciudadanos de cada provincia, sino el conjunto de la nación.

2. Ausencia de ciudadanía fiscal. Nada incentiva al contribuyente a controlar y reclamar una buena gestión del gasto público en su jurisdicción. En otras palabras, el sistema conspira contra el cumplimiento tributario voluntario de los contribuyentes, que deben pagar los impuestos a un nivel de Gobierno distinto a aquel que, en general, perciben que les presta o financia el servicio.

3. Incremento de la evasión impositiva. Las causas de la evasión impositiva en la Argentina son varias y complejas, pero el régimen de coparticipación no está exento de culpa. ¿Qué incentivo tiene, por ejemplo, el gobernador de San Juan a colaborar con los inspectores de la Administración Federal de Ingresos Públicos (AFIP) en la detección de evasores, cuando por cada cien pesos que se recauden gracias a la movilización de su policía y el cierre de negocios y locales, la provincia recibiría apenas $1,90? (El gobernador hace esta cuenta: $100 multiplicados por 0,57, que es la participación primaria de las provincias, multiplicados por 0,0338, según ley 23558, que es la participación secundaria de San Juan, es igual a $1,90). Y con respecto a la nación, aunque la distorsión de incentivos en este caso es menor, cabe preguntar: ¿no se esforzaría más la AFIP si de cada $100 recaudados, la nación pudiera gastar $100 en vez de los $43 que le asigna el régimen de coparticipación?

Ya es conocida públicamente la estrategia utilizada por los gobernadores de expulsar a los inspectores de la AFIP cuando estos comienzan a controlar los establecimientos de sus provincias.

4. Premio al lobby. Con regímenes de distribución de fondos como la coparticipación existe un poderoso incentivo para que los gobernadores inviertan mucho ingenio, esfuerzo y tiempo en Buenos Aires, en el intento de modificar las reglas de juego a su favor. Un ejemplo en tal sentido es la promoción industrial basada en exenciones de grandes tributos nacionales sujetos a coparticipación, como IVA e impuesto a las ganancias. De cada $100 que le cuestan las exenciones al país, una provincia como San Juan pierde $1,90 y gana la radicación industrial, y con ella, una variedad de beneficios sobre el empleo, la actividad económica y las rentas generales de la jurisdicción. El saldo es netamente favorable a la provincia y su consecuencia es obvia e inevitable.

5. Riesgo moral. El riesgo moral es un concepto que en economía se utiliza para describir una situación en la que un individuo, aislado de la consecuencia de sus acciones, podría cambiar su comportamiento del que habría tenido si hubiera estado expuesto completamente a las consecuencias de sus acciones. Esto describe precisamente lo que ocurre con algunas provincias.

Cuando el gasto público provincial se financia en tan alta proporción con recursos nacionales, la nación sufre una consecuencia sutil pero recurrente. A los ojos de las provincias, el Gobierno nacional se convierte en el responsable último de las caídas de las remesas de fondos, cualquiera fuera su causa.

La paradoja es que históricamente la nación ha asumido tal responsabilidad y convalidado los déficit de las provincias a través del Fondo Fiduciario para el Desarrollo Provincial, o bien a través de la atención directa de los servicios de deuda de los organismos multilaterales de crédito. Esta actitud sesga las finanzas provinciales hacia la bancarrota.

6. Ausencia de transparencia. En la actualidad rige un complejo sistema de remesas basado en: a) la coparticipación federal de impuestos, que distribuye la recaudación de los tres principales impuestos nacionales (valor agregado, ganancias e internos) de acuerdo con ponderados mágicos, después de descontarle una pre-coparticipación para las grandes urbes y otra para el sistema previsional; b) varias coparticipaciones menores y paralelas, que distribuyen otras recaudaciones según criterios ad hoc, y c) aportes del Tesoro Nacional distribuidos en forma discrecional.

No existe un criterio único de reparto, ni existe un organismo único que administre el reparto. Nos movemos dentro de un laberinto fiscal que hace imposible que el votante-contribuyente pueda identificar qué nivel de gobierno o cuál organismo estatal es el que gasta o grava y con qué fin. Está rota, en consecuencia, una relación costo-beneficio que es indispensable para asegurar la eficiente acción del Estado.

Conclusiones

La Argentina presenta una centralización de sus ingresos en la nación, pero una descentralización en los gastos. Avanzar hacia un federalismo real implicaría avanzar únicamente en la descentralización de la recaudación tributaria.

Lo que proponemos es que cada provincia se responsabilice por generar los recursos que luego gastará, para así alcanzar responsabilidad fiscal y limitar el crecimiento del gasto. Ir en este sentido supone modificar completamente los incentivos en la administración pública provincial y aun en el contribuyente, además de limitar el poder que hoy posee el ejecutivo a través de su gasto discrecional.