Por: Domingo Cavallo

(Informe escrito el 28 de abril de 2016)

Para responder esta pregunta es necesario examinar la sensibilidad relativa de la tasa de inflación y del tipo de cambio a la política monetaria.

Para identificar la relación del tipo de cambio y la inflación con las políticas cambiaria y monetaria es necesario contar con algún indicador del tipo de cambio de equilibrio de largo plazo, sin el efecto transitorio de las restricciones cambiarias y la política monetaria. El tipo de cambio de paridad del poder adquisitivo, que surge de los precios relativos entre países, puede jugar ese papel.

Anticipo la respuesta: si se estabiliza, el tipo de cambio estará más cerca de 16 que de 14 pesos por dólar.

Tipo de cambio de paridad del poder adquisitivo

PriceStats, la empresa que elabora estadísticas de precios diarios para varios países del mundo y que emergió del Billion Prices Project del Massachusetts Institute of Technology, calcula tipos de cambio de paridad del poder adquisitivo (conocidos como PPP, por Purchase Power Parity, en inglés) de cada país en forma diaria. Lo hace comparando los precios del país en moneda local con los precios en dólares de los mismos productos en los Estados Unidos de Norteamérica.

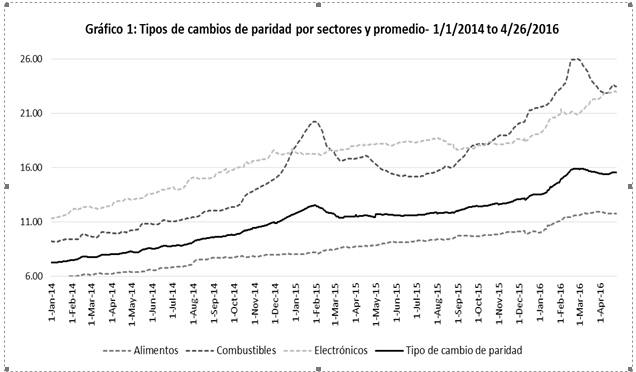

El gráfico 1 pone de manifiesto la gran dispersión de los precios relativos en Argentina en comparación con la estructura de precios relativos en los Estados Unidos. Los alimentos reflejan un tipo de cambio de paridad que es apenas la mitad del que se refleja tanto en los combustibles como en los productos electrónicos. Esto significa que, medidos a un tipo de cambio oficial promedio, los alimentos son hoy un 25% más baratos que en los Estados Unidos y los combustibles y los productos electrónicos, un 90% más caros.

Tipo de cambio oficial y paralelo en comparación con el tipo de cambio de paridad

El cambio de régimen monetario-cambiario decidido por el Gobierno de Mauricio Macri al comienzo de su gestión y el funcionamiento del mercado único y libre de cambios sin restricciones a partir del 18 de diciembre de 2015, permiten identificar relaciones muy relevantes entre el tipo de cambio, el régimen monetario-cambiario y la política monetaria.

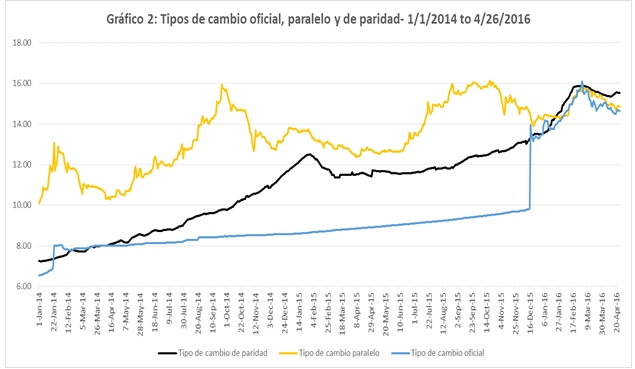

El gráfico 2 muestra la evolución del tipo de cambio oficial y en el mercado paralelo en comparación con el tipo de cambio de paridad. Se ve claramente el efecto diferencial de dos regímenes monetario-cambiarios distintos: el que rigió hasta el 17 de diciembre, caracterizado por la administración del tipo de cambio oficial con restricciones de acceso al mercado (cepo) y una política monetaria muy expansiva; y el que rige desde el 18 de diciembre de 2015, caracterizado por la determinación del tipo de cambio en el mercado único y libre, y una política monetaria restrictiva.

Hasta el 17 de diciembre, el tipo de cambio oficial estuvo por debajo del tipo de cambio implícito en los precios relativos, mientras que el tipo de cambio paralelo estuvo por arriba.

Desde el 18 de diciembre, todos los tipos de cambio tienden a aproximarse bastante al tipo de cambio de paridad. Esta es una observación muy interesante, porque significa que, operando sin restricciones cambiarias, el tipo de cambio de mercado se aproxima al de paridad.

Es evidente que en un régimen de restricciones cambiarias y tipo de cambio administrado, el Banco Central es clave en la determinación del tipo de cambio oficial. Para examinar si en un régimen de flotación el Banco Central tiene la posibilidad de influir sobre el tipo de cambio, aun sin comprar ni vender reservas, es necesario examinar más en detalle el comportamiento de los tipos de cambio en el período desde el 18 de diciembre de 2015 hasta el 26 de abril de 2016, último día para el que se dispone de información.

El efecto de la política monetaria sobre el tipo de cambio del mercado libre

La corta experiencia acumulada desde el 18 de diciembre de 2015 sugiere que el manejo de la tasa de interés de Lebac influye más sobre el tipo de cambio que sobre la tasa de inflación.

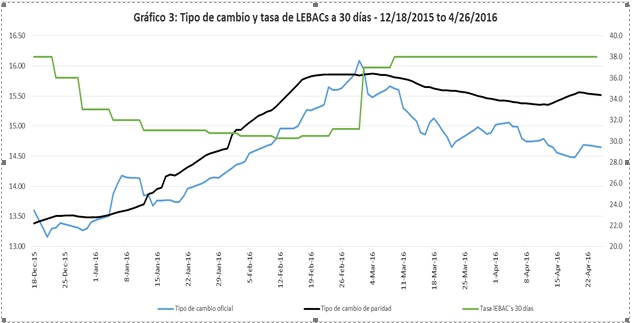

El aumento en el tipo de cambio de paridad desde el 18 de diciembre hasta el 20 de febrero probablemente refleja un paso gradual de la devaluación del peso en el mercado oficial, más que el relajamiento de la política monetaria reflejado en la reducción de la tasa de Lebac del 38% inicial al 30 por ciento.

Como puede observarse en el gráfico 3, el tipo de cambio de paridad dejó de aumentar alrededor del 20 de febrero, cuando aún la tasa de Lebac se mantenía en el 30 por ciento. La baja en la tasa de Lebac parece haber influido más sobre el tipo de cambio del mercado libre que sobre el tipo de cambio de paridad. El tipo de cambio en el mercado libre, luego de alguna inestabilidad durante los primeros 25 días siguientes a la eliminación del cepo, tuvo una clara tendencia ascendente, más rápida que la del tipo de cambio de paridad, hasta el 3 de marzo, cuando el Banco Central decidió volver a aumentar la tasa de Lebac. Es decir, que, a diferencia del tipo de cambio de paridad, siguió aumentando luego del 20 de febrero, mientras la tasa de Lebac se mantuvo relativamente baja.

La tasa de inflación relevante para la política monetaria

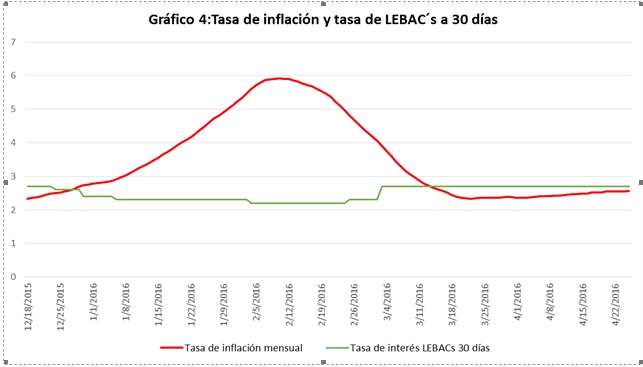

Hay muchas mediciones diferentes de la tasa de inflación. Pero la que calcula PriceStats es, probablemente, la más relevante para decidir sobre el nivel de las tasas de Lebac y la política monetaria. Esta medición no toma en cuenta el efecto directo sobre el índice de precios de los ajustes de tarifas decididos por el Gobierno. Sólo los tiene en cuenta indirectamente, por el efecto que esos precios administrados puedan tener sobre todo el resto de los precios de la economía. El gráfico 4 muestra la evolución, día por día, de la tasa de inflación mensual desde el 18 de diciembre de 2015 hasta el 26 de abril.

En el mismo gráfico se ha indicado la tasa de Lebac a 30 días, calculada sobre base mensual. Se observa claramente que el 18 de diciembre la tasa de Lebac se estableció por arriba de la tasa de inflación mensual de esos días, pero, como era de esperar por el efecto traslado de la devaluación en el mercado oficial a la inflación, la inflación comenzó a subir y se ubicó muy por arriba de la tasa de Lebac, justamente cuando el Banco Central había decidido bajarla.

Hacia fines de febrero, el Banco Central debe haber pensado que parte del aumento de la inflación en los dos meses anteriores fue consecuencia de haber bajado la tasa de Lebac y decidió subirla. Pero para entonces la tasa de inflación estaba bajando rápidamente y muy pronto la tasa de Lebac quedó por arriba de la tasa de inflación.

Es probable que hubiera sido más prudente mantener la tasa de Lebac en el nivel inicial (en lugar de bajarla) para comenzar a bajarla a partir de que la tasa de inflación se ubicara por debajo de la tasa de Lebac. Es decir, a partir de la segunda semana de marzo. Claro que esto puede sostenerse ahora, luego de haber conocido el curso de los acontecimientos y no en los meses anteriores, cuando no estaba claro aún cómo funcionaría la relación entre la política monetaria, la tasa de inflación y el tipo de cambio.

Hacia el futuro convendrá que el Banco Central trate de acompañar con la tasa de Lebac a la tasa de inflación medida por PriceStats. Eso significa que no debería aumentarla en respuesta al aumento de la tasa de inflación en abril que registran otras mediciones por efecto directo de los ajustes de tarifas administradas por el Estado. Si la tasa de Lebac acompaña a la tasa de inflación de los precios que se mueven con el tipo de cambio, es posible que la política monetaria pueda perseguir metas de inflación siendo neutral con respecto al tipo de cambio de equilibrio de largo plazo.