Por: Darío Epstein

El sábado pasado (16 de marzo), Chipre sorprendió a los mercados, al anunciar que elevaría al Parlamento un impuesto sobre los depósitos bancarios existentes para recaudar € 5.8 mil millones y acceder a un crédito adicional de € 10.000 millones que le permitiría “fortalecer” su sistema financiero (bancario). El préstamo se lo daría el Fondo Monetario Internacional, el Banco Central Europeo y la Comisión Europea (a quienes los medios apodaron la “Troika”).

El martes, la medida anunciada se votó en el Parlamento Chipriota, obteniendo 0 votos a favor.

Esto abrió una serie de negociaciones que continúan al día de hoy:

- Ayuda de Rusia. Gran porcentaje de los depósitos en Chipre pertenecen a ciudadanos / empresas de origen ruso. Se especuló con la ayuda rusa a partir no sólo de esta situación, sino además, de la oportunidad de poner una base naval en Chipre y tener acceso a las reservas de Gas. EL viernes 22, las negociaciones fracasaron y se dieron por terminadas

- Un plan “B” a la propuesta de Chipre. Se especula que este podría tener una quita sólo para los depósitos mayores a € 100.000, que es el monto máximo garantizado a los ahorristas, pero restructurando los plazos de vencimiento de los depósitos a la vista para evitar corridas

- Abandonar el Euro y volver a una moneda propia

- La “Troika” cede y proporciona ayuda financiera a Chipre a pesar de sus amenazas

El viernes 22, la “Troika” intimó a Chipre a presentar una nueva propuesta propia, caso contrario le cortaría también la ayuda financiera (liquidez).

El Gobierno de Chipre se encuentra entre la espada y la pared: debe tomar decisiones totalmente impopulares (e injustas para la mayoría de la población) o abandonar el Euro. El Presidente del Banco de Chipre ya fijó su posición el viernes diciendo que regresar a la Libra de Chipre implicaría mayor devaluación de los precios de los activos y llevaría a una hiperinflación (fuente: Linda Yueh-Bloomberg)

Por otro lado, Angela Merkel fue muy clara al decir que Chipre debe compartir el costo del bail out (salvataje).

Todo esto nos lleva a creer que el escenario más factible es el segundo, donde Chipre presentará su propio plan para obtener € 5,8 mil millones sobre la base de una quita a los depósitos, preservando a los ahorristas menores y reestructurando plazos de vencimiento de deuda.

Pase lo que pase, representado el 18% de PBI del sector financiero no hay forma que Chipre salga de esta situación.

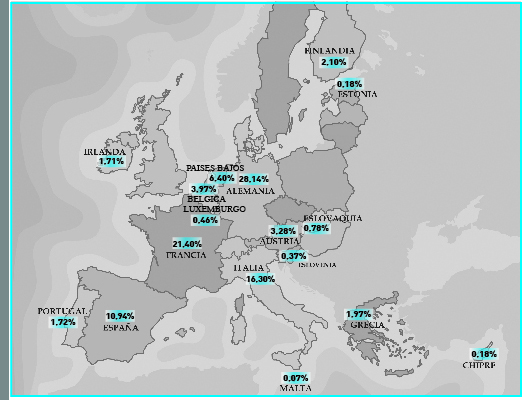

Eurozona: PBI% estimado del FMI por país para 2013.

Elaborado por Research for Traders en base a datos del FMI

No puedo evitar los recuerdos sobre Argentina 2000-2002, cuando el FMI pedía planes políticamente inviables, a cambio de más ayuda y waivers, luego que Argentina hubiera implementado todas las medidas de Gobierno “sugeridas” por el organismo, pero eso es tema de otro artículo.

En definitiva: seguimos navegando en territorio desconocido. Cualquier decisión que se tome, que no sea simplemente ayudar a Chipre, tendrá consecuencias impredecibles a futuro.

Si se tocan los depósitos, como sugiere la “Troika”, eso marcaría un precedente para que pueda ocurrir lo mismo en cualquier otro país de la zona. Cualquier ataque especulativo contra Grecia, Portugal, España, Italia (a modo de ejemplo) podría terminar en una corrida fenomenal de depositantes asustados.

Si Chipre sale de la Eurozona, también generará un antecedente, donde varios ciudadanos de países miembros se preguntarán si no preferirían tener Libras, Liras o Pesetas.

Pero lo más importante, y lo deje para el final, es la gente. ¿Hay alguien pensando en el millón de habitantes de Chipre? Ante estas crisis ¿no hay forma de proceder con mayor generosidad y asistencia? Dijimos que estamos ante caminos desconocidos, ¡pero hay cosas que no cambian!

Nota: El tema de este artículo es muy dinámico. Toda la información detallada corresponde hasta la fecha de cierre del presente artículo (mediodía viernes 22/03/13)

¿Tiene algún comentario y/o pregunta? Contácteme a través de @DarioEpstein