Por: Darío Epstein

En general, a esta altura del año ya estamos escribiendo el artículo con nuestra visión para el próximo. Qué sectores de la economía vemos más fuertes, en qué regiones o países, qué instrumentos de inversión, si acciones o bonos, de corporaciones o de países, o productos alternativos más sofisticados, y qué pasará con los commodities. Pero este jueves coincide con un fin de semana largo que dará tiempo a la lectura y la reflexión.

Las finanzas no son una ciencia oscura. Son probablemente de las más simples y transparentes. ¡Pero algunos se empeñan en complicarlas!

Cuando usted compra un auto, tal vez no sepa mucho de motores y si compra un departamento, no tiene por qué ser arquitecto o ingeniero civil. Sin embargo, para hacer un depósito a plazo fijo, comprar dólares y, los más atrevidos,acciones y bonos, sienten la necesidad de consultar si está bien, si el precio es caro o barato, si es un buen momento, etcétera.

Por algún motivo que desconozco, el manejo de las finanzas personales paraliza hasta a los más osados.

Me interesa en este artículo ayudarlo a ordenar sus ideas, que en definitiva es sentido común. Recordarle, por ejemplo, que su mejor inversión o la más rentable puede estar del lado menos pensado, ¡del lado de sus deudas! Para eso, primero tenemos que definir cuál es el proceso a través del cual se decide ahorrar e invertir.

Cuando uno toma ese tipo de decisiones, lo primero que debería encontrar es un objetivo, un porqué a la hora de ahorrar y de colocar el dinero en determinada inversión.

El motivo puede ser muy variado:

1) Por seguridad frente a algún percance (aquí se deberán favorecer los instrumentos más líquidos).

2) Para contar con dinero a la hora de jubilarse.

3) Como un resguardo en caso de perder su trabajo.

4) Para un determinado consumo a corto o mediano plazo: lo hace para comprar un auto, una casa, pagar la educación de sus hijos o la educación propia.

Y los motivos pueden ser otros, aunque uno siempre termina definiendo el ahorro y la inversión por alguno de los factores mencionados más arriba.

Siempre hay un porcentaje del ahorro, sobre todo el primer ahorro, que es de disposición inmediata en caso de que, por alguna contingencia inesperada, usted lo necesite. Desde un evento no deseado para cubrir con dinero sus consecuencias hasta poder seguir adelante cuando uno se queda sin trabajo o han mermado los ingresos. Normalmente, lo lógico es tener el dinero disponible en forma inmediata y eso implica menor retorno de su inversión.

El sobrante de liquidez para cubrir contingencias de corto plazo es lo que uno invierte en perseguir un objetivo de largo plazo. Mucha gente me pregunta cómo invertir su dinero para obtener una ganancia inmediata o muy alta. Paradójicamente, la respuesta siempre está más cerca de usted que de mí y empieza por casa.

Le sugiero que, cuando tenga un rato, mire a cuánto ascienden sus deudas y qué tasa de interés está pagando. ¿Cuánto debe en concepto de tarjetas de crédito? ¿Cuánto paga por el leasing de su auto o la hipoteca de su casa? ¿Descuenta cheques para hacerse de efectivo?

Normalmente las tasas de interés que paga superan ampliamente la rentabilidad que obtendrá de una inversión de riesgo moderado.

Las tasas de descubierto, descuento de cheques o aun las que financian saldos de tarjeta de crédito suelen superar ampliamente el retorno de cualquier inversión financiera. Con el agregado de que ese costo es algo que va a suceder en un 100%, mientras que el retorno esperado de su inversión es totalmente aleatorio.

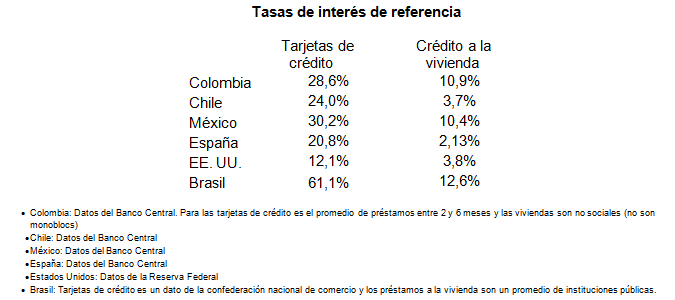

El sentido común indica que si usted quiere invertir dinero de largo plazo, pero tiene saldos de tarjeta de crédito cuyos intereses van desde el 19% hasta el 60% anual, según el país y la modalidad, es ahí donde debe invertir primero.

En Argentina, las tasas de interés por préstamos con tarjeta de crédito son de las más elevadas por sus menores garantías (48% promedio), al igual que los préstamos personales (en torno al 47%): esas son las tasas de interés que hay que evitar a toda costa. En cambio, las tasas de préstamos hipotecarios son de las más bajas, porque poseen una garantía real: rondan el 18%, aunque se elevaron en las últimas jornadas. En el medio se ubican los préstamos cuyo subyacente es un auto (prenda o leasing, es decir, alquiler con opción a compra con un 25%-32% promedio) o una maquinaria, un bien tangible, pero que corre más riesgo de depreciarse por el uso o el paso del tiempo que un inmueble.

Comparemos ahora con otros países de la región, así como Estados Unidos y España, dos países desarrollados:

En síntesis: debe utilizar su excedente para cancelar sus deudas, previo a cualquier otra decisión de inversión.

El caso del leasing del auto o la hipoteca para el departamento es más complejo, ya que hay otros factores, como el uso que le da al vehículo o el ahorro que se produce al no pagar alquiler.

Probablemente al final de la lectura su reacción ser algo así como: “¡Obvio!”. Pues bien, si es obvio, ¡entonces hay que ponerlo en acción!

¿Tiene algún comentario o pregunta?

Contácteme: @DarioEpstein