Por: Darío Epstein

Es cierto que la expectativa respecto a la temporada de resultados corporativos en EEUU era baja. Demasiado baja e incluso negativa en forma interanual según algunas encuestas y consensos previos debido al mal clima en ese país en el primer trimestre.

Ya avanzada la temporada, ¿cuál es la situación actual? Los sucesivos reportes vienen teniendo una tendencia clara, ya que en su mayoría lograron superar las expectativas o resultaron en línea. Hubo pocos balances que han defraudado en la línea final de ganancias por acción.

El crecimiento en las ganancias ha sido menos mediocre de lo que se esperaba y, como para tranquilizar al inversor que está comprado, se espera un repunte en el nivel de actividad económica y en los beneficios en el segundo trimestre de este año. Pero atención: el impulso alcista inicial de la temporada de balances puede desvanecerse pronto si efectivamente todo lo mejor a lo esperado ya estaría descontado, o incorporado en los precios, porque muchas veces se ha visto esta situación.

Hasta el momento, de las 274 compañías que componen el S&P 500 y han reportado sus balances, aproximadamente 74% informó ganancias mayores a las esperadas, mientras que en relación a los ingresos las sorpresas positivas rondan el 53% de los reportes. En gran medida las ganancias de las compañías superaron las expectativas y el guidance indica que los beneficios tendrían un repunte a partir del trimestre actual, gracias a un mejor desempeño de la economía luego del durísimo invierno que afectó el nivel de actividad. Es de esperar que los beneficios continúen dando sustento al sentimiento alcista.

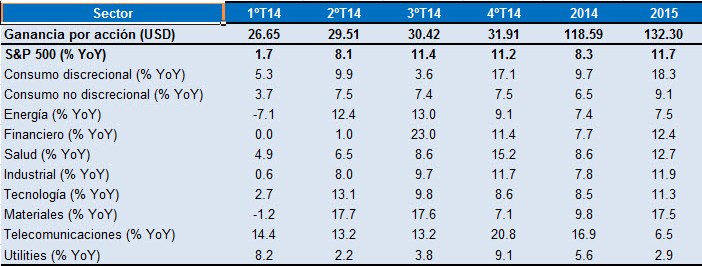

En el primer trimestre del año, se espera que los beneficios de las compañías del S&P 500 crezcan a una tasa interanual de 1,7% a USD 26,65 por acción. El sector que mostraría un mayor crecimiento en sus ganancias sería el de telecomunicaciones, con un incremento interanual de 14,4% en el primer trimestre 2014, seguido por el de utilities y consumo discrecional con un avance de 8,2% y 5,3% respectivamente. Por su parte, los sectores de energía y materiales tendrían una contracción en sus beneficios de 7,1% y 1,2% respectivamente. El sector financiero no mostraría cambios en las ganancias respecto al mismo período del año anterior.

Algunas empresas como FedEx (FDX), General Motors (GM), Ford (F) y McDonalds (MCD) han justificado sus flojos beneficios con las inclemencias climáticas, que afectaron a EEUU en los primeros tres meses del año.

Para los próximos trimestres, los beneficios para las empresas del S&P 500 mostraría un repunte y registrarían tasas de crecimiento cercanas a 10% interanual: para el trimestre actual, la tasa de crecimiento de ganancias se espera que sea de 8,1%, según cifras del consenso. Todos los sectores mostrarían mayores beneficios a los registrados en el mismo período del año previo, destacándose los sectores de materiales (+17,7%), telecomunicaciones (+13,2%), tecnología (+13,1%) y energía (+12,4%). Los sectores financieros y utilities serían los que menor crecimiento de ganancias tendrían en el segundo trimestre del año. Para todo el 2014, la expectativa es que la ganancia por acción alcance USD 118,59, mostrando un crecimiento en los beneficios de 8,3% respecto al año anterior, mientras que en 2015 crecerían 11,7% a USD 132,30 por acción.

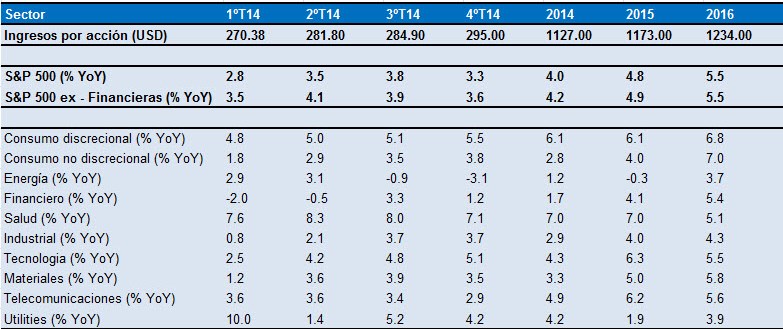

Vayamos a los ingresos por ventas: en el primer trimestre se espera un crecimiento de 2,8% para todo el índice, mientras que si se excluyen las compañías del sector financiero, el incremento esperado de las ventas ascendería a 3,5%, un poco por debajo de lo esperado para todo el año. Las utilities serían las que mostrarían un mayor avance en los ingresos (+10%), seguido por las empresas del sector de salud (+7,6%) y consumo discrecional (+4,8%). Por su parte, el sector financiero sería el único en mostrar una contracción en los ingresos de 2% interanual.

¿Tiene algún comentario y/o pregunta? Contáctame a través de @DarioEpstein