Por: Darío Epstein

Venezuela 2015: escasea desde la leche hasta el papel higiénico. Los pañales tienen que ser comprados con la ecografía o la partida de nacimiento del niño. El gobierno afirma que la inflación es de 64%, pero estimaciones privadas hablan de más del 100% anual. Recesión. Expropiaciones. Embates contra empresarios privados a punto de encarcelarlos si no cumplen con el normal abastecimiento. Brechas cambiarias que ya nadie sabe a cuánto ascienden por la multiplicidad de tipos de cambio existentes. Los problemas saltan a la vista ante las largas colas para comprar alimentos, sumados a los cortes de luz cotidianos.

Los bonos de Venezuela operan a valores de recuperación (recovery value), es decir, al valor que se cree podría recuperar la inversión realizada. Asumen la hipótesis de una reestructuración. Los bonos largos (con vencimiento entre 2020 y 2038 cotizan a un valor entre USD 34 y USD 41, apenas por encima de valores de default con rendimientos anuales de entre 20 y 30%. Más aún para el tramo de más corta duration debido a que la curva se encuentra invertida.

Las Reservas Internacionales, a pesar de haber aumentado unos USD 4 Bn. por el swap realizado con China, caso muy similar al de Argentina, se agotarían en el lapso de dos años teniendo en cuenta los vencimientos de la deuda soberana.

La caída del precio del petróleo ha dejado sus secuelas. Entrando en una profunda recesión de la cual no saldría antes de un plazo de dos años, Rusia ha sido ampliamente afectada. Petrobras de Brasil ha recibido un downgrade en la semana y podría ser rebajada por Fitch a bono basura en su próxima revisión. Venezuela no escapa a esta coyuntura, menos aún porque es la economía más dependiente de las tres de los ingresos en concepto de impuestos y de exportaciones de gas y de petróleo crudo y refinado.

La economía de Venezuela se contraería 4% en 2015 según Trading Economics, pero podría alcanzar el 7% según lo proyectado por el FMI el mes pasado y agravaría su situación en tanto los precios del petróleo continúen cayendo.

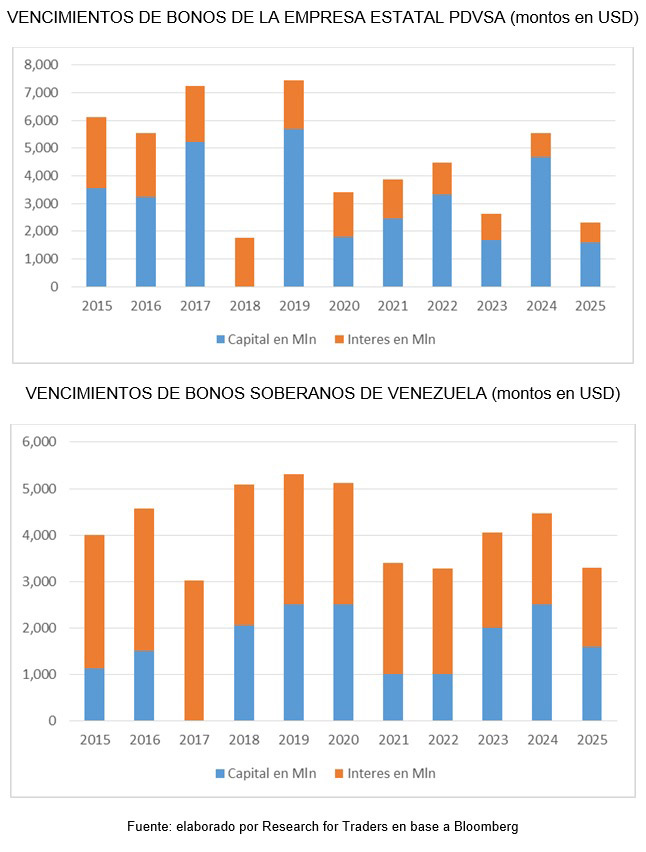

Analicemos los vencimientos del gobierno y de la empresa estatal PDVSA. La empresa petrolera cuenta con 43 emisiones. Entre capital e intereses, estamos hablando de un total equivalente a USD 73.8 Bn. El estado, por otro lado, posee 22 emisiones por unos USD 67.9 Bn. de deuda (capital e intereses):

Este año nada más, Venezuela tendría que pagar USD 11 Bn en concepto de capital e intereses. Son montos imposibles de pagar y de honrar.

La situación venezolana se debe principalmente a la caída en los precios del petróleo que en 2014 perdieron casi el 48% de su cotización. En la segunda mitad del año cayeron más del 50% (USD 102 en junio de 2014 a USD 50 en enero de 2015). Cabe recordar que la principal actividad económica de Venezuela es la exportación de crudo (95% de sus exportaciones), siendo Venezuela, uno de los miembros de la OPEP (Organización de Países Exportadores de Petróleo). Con los precios del crudo más altos el país exporta USD 82 Bn anuales, mientras que con precios como los actuales exporta USD 38,6 Bn. Venezuela ha estado tratando que la OPEP recorte su producción de petróleo desde noviembre, para reducir la oferta y subir los precios del crudo, pero sin logros por el momento. Sin embargo, de acuerdo a VenEconomy Weekly “no es que el dinero no alcance”, sino que el país importa USD 60,5 Bn en bienes y servicios y recibe USD 39 Bn por exportaciones de crudo. Asimismo aclaró que las exportaciones de bienes y servicios han sido destruidas por 15 años de restricciones y proteccionismo sin resultados.

La inflación del país no mejora los datos anteriores, con tasas de 64% según medios oficiales. Sin embargo, otros medios extraoficiales aseveran que alcanza los 120%. Para poner en contexto lo anteriormente dicho, la tasa de inflación Argentina en diciembre fue de 10,9% y la de Brasil de 6,4%. Uno de los principales motivos de esta superinflación es la constante emisión de dinero por parte del Banco Central para financiar el déficit presupuestario que tiene el país.

¿Qué más dicen los mercados de Venezuela? Para aquel que no quiere asumir ese riesgo por un plazo de 5 años máximo tiene que desembolsar un 59.45% del monto nominal. Eso es lo que marcaban los Credit Default swaps de Venezuela, aún con un fuerte incremento del precio del petróleo en las últimas ruedas. Venezuela necesita fundamentalmente una recuperación inmediata de los precios del petróleo para salvar su economía, pero con esto solo no alcanza, sino que deberá también negociar con sus acreedores para alargar los vencimientos y así darse tiempo para recuperarse.