Por: Ruben Ullúa

Tras un inicio de año con mucha fuerza vendedora para este mercado, impulsado por la baja del petróleo, las expectativas de una desaceleración en la economía china y una eventual aceleración en la suba de tasas por parte de la Reserva Federal de Estados Unidos colocaron el índice Dow Jones en un sólo mes operativo un 12% abajo: el peor inicio de año luego de muchas décadas para este mercado.

Como es habitual, ante caídas de estas características el mercado se puso bastante nervioso y reaparecieron los fantasmas de una nueva crisis, que se asimile a la vivida en el año 2008. Sin embargo, desde nuestra lectura analítica creemos que el mercado técnicamente no se encuentra quebrado como para proyectar aún bajas de magnitud, sino, por el contrario, dada la respuesta que han tenido los precios en el último mes operativo de febrero, está recuperando en gran parte el terreno perdido. Hasta podemos decir que dicha baja observada a comienzos de año pudo haber sido una inigualable oportunidad de posicionamiento en vista a lo que pueda pasar con el mercado en los próximos meses.

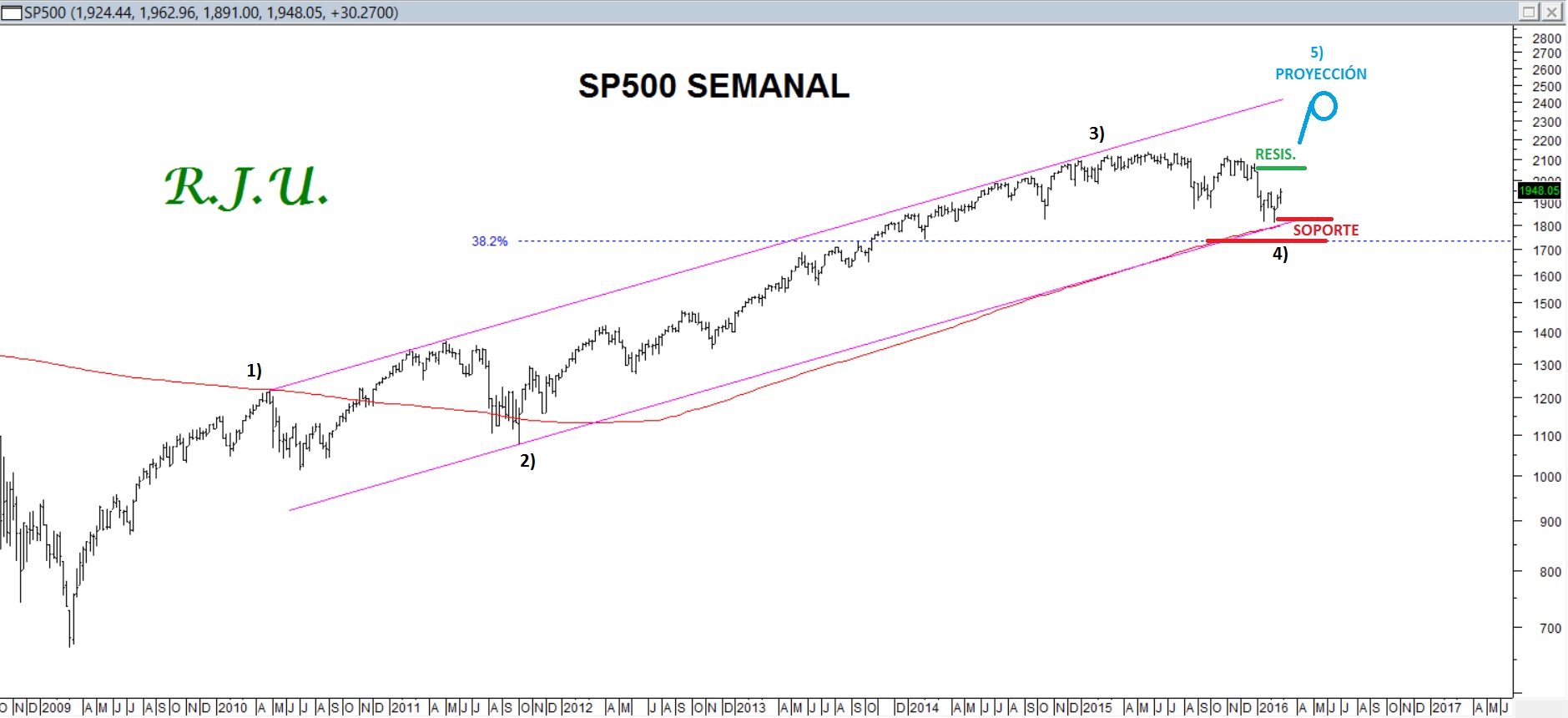

En efecto, vale recordar que el bull market desarrollado por la bolsa norteamericana durante los últimos años ha dado inicio en el piso del año 2009, tras la caída de la crisis subprime. Ha sido desde esos niveles que el mercado comenzó a recuperar posiciones y con el correr de los años el índice Dow Jones pasó de mínimos de 6.440 puntos en marzo del 2009 a los valores históricos de 18.350 puntos en mayo del pasado año 2015. De acuerdo con nuestro modelo de análisis, este bull market en desarrollo para la bolsa estadounidense desde el piso del año 2009 aún se encuentra incompleto en su estructura y su psicología, con lo cual creemos que la caída desarrollada por el mercado desde mayo del pasado año, y que se ha extendido hacia enero último, se trata simplemente de un movimiento correctivo parcial al avance previo. A partir de allí, el mercado tomaría fuerzas e intentaría, hacia el presente año, no sólo buscar un regreso hacia niveles históricos del 2015 en los 18.350 puntos, sino incluso acceder hacia nuevas marcas históricas para este mercado.

Vale aclarar que este optimismo actual expresado no está sesgado por la recuperación de las últimas semanas, sino que contamos con fundamentos técnicos que nos permiten sostener tal lectura. En efecto, a pesar del nerviosismo que vivió el mercado en el mes de agosto del pasado año 2015, con el famoso Lunes Negro y posteriormente a comienzos del presente año, con las bajas mencionadas a comienzo de la nota, resulta interesante destacar que estas han respetados condiciones técnicas de estructura y magnitud, como para considerar que han sido sólo de carácter correctivas.

En efecto, previo al desarrollo bajista de mayo a la fecha para la bolsa estadounidense, la caída más importante que registró este mercado ha sido en el año 2011, cuando se desató la crisis en varios países de Europa. En esa oportunidad, el mercado estadounidense, tanto el índice Dow Jones como el índice SP500, llegaron a perder poco más del 20% y, tras ello, desde octubre del año 2009, se inició un nuevo movimiento de avance que sería el que terminó por conducir el mercado hacia nuevos máximos históricos en el pasado año 2015. Ha sido desde estos valores históricos alcanzados el pasado año 2015 que el mercado inició un nuevo recorte. Sin embargo, este no ha sido mayor al 15%-16% tanto para el Dow Jones como para el SP500. Incluso en ambos casos la baja apenas llegó a recortar el 38,2% de Fibonacci de todo el avance desarrollado desde el año 2011 y también en ambos casos la caída se ha detenido justamente en el promedio móvil de 200 semanas.

Dado que el mercado se ha venido recuperando desde los parámetros técnicos mencionados, no sólo nos resulta difícil poder asumir un escenario bajista para este mercado hacia adelante, sino que nos alienta a considerar la posibilidad de que la baja de los últimos meses haya sido sólo una corrección intermedia dentro del bull market en desarrollo desde el año 2009. Por lo tanto, el mercado aún se encontraría en condiciones de entregarnos un nuevo movimiento de alza hacia los próximos meses, e incluso hacia los próximos años, buscando acceder a nuevas marcas históricas para este mercado y logrando los niveles de euforia característicos de un techo de ciclo, que, por cierto, tampoco se apreciaron hacia el año 2015, cuando el mercado testeaba sus máximos.

En lo que respecta al índice Dow Jones, nuestra atención debería centrarse tanto al soporte crítico de 16.000-15.300 puntos como al escollo de 17.500-18.000 puntos. En la medida en que los precios se sostengan por encima de la zona de mínimo y soporte mencionada, entonces podremos mantenernos firmes en nuestro escenario correctivo y, tras la finalización del proceso lateral en curso, esperar una definición alcista a nuevos máximos históricos que terminen por conducir este mercado hacia objetivos de 20.000 puntos de índice en los próximos meses. Claramente, un avance por encima de los 17.500-18.000 puntos estará confirmando nuestra visión y estará liberando tendencia en este mercado.

Por el lado del SP500, las condiciones son similares; el principal soporte y contención es la zona de mínimo alcanzada de 1.810-1.800 puntos, mientras que la principal resistencia está dada por los 2.050-2.100 puntos. En la medida en que los precios se sostengan por encima del soporte mencionado, estaremos expectantes a que el índice pueda acceder en el corto plazo a la zona de escollo sugerida y, tras el quiebre, liberar un nuevo movimiento de avance a nuevos máximos históricos, al menos con proyección de 2.300-2.400 puntos de SP500.

Está claro que los mercados financieros se han mostrado muy volátiles y ello genera muchas dudas e incertidumbre al momento tomar decisiones. Sin embargo, desde esta columna intentamos demostrarles que las proyecciones de crisis que se hacen para este año en los mercado financiero, al menos por el momento, no han podido corroborarse desde el punto de vista técnico y por ello sugerimos no sólo ser muy cuidadoso con tener una sobreexposición volcada hacia una tendencia bajista para este mercado, sino también estar atentos ante las oportunidades de inversión que se pueden habilitar si los parámetros de confirmación de tendencia alcista arriba sugeridos terminan siendo superados, ya que ello conduciría los precios a nuevos máximos históricos para este mercado.