El debate en torno a la devaluación y el traspaso a precios

Actualmente, en la economía argentina, por liberación cambiaria o por inconsistencias que llevan a la no sostenibilidad del actual esquema, se da por descontado que más temprano que tarde habrá una devaluación de la moneda local. Asociado a ello y a la luz de la traumática historia de las devaluaciones en nuestro país, se ha comenzado a discutir entre los economistas profesionales sobre el traspaso a precios (pass-through) de la medida. Sin embargo, dicho debate está contaminado por el uso del herramental analítico keynesiano, el cual, como de costumbre, es desacertado y su formato conceptual es equivalente a sostener que el Sol brilla más fuerte sólo porque los empresarios heladeros han decidido reabrir sus locales de ventas.

Siguiendo a John Maynard Keynes (capítulo 21 de la Teoría general): “El nivel general de precios depende, en parte, de la tasa de remuneración de los factores productivos que entran en el costo marginal y, en parte, de la escala de producción como un todo, es decir (considerando conocidos el equipo y la técnica), del volumen de ocupación”. Por lo tanto, bajo esta óptica, muchos economistas toman el precio del dólar como un determinante del nivel general de precios, por lo que cuando el tipo de cambio sube (la moneda se deprecia), habría un traspaso a precios.

Sin embargo, a pesar de lo razonable que podría sonar el argumento en el contexto de una lectura muy ligera y carente de rigurosidad, dicho esquema analítico es erróneo. Así, tanto en el plano teórico como en el empírico, el mecanismo de determinación del nivel general de precios del keynesianismo es una falacia grotesca, lo cual es extendible a los análisis de traspaso a precios de la devaluación.

Keynesianismo e inexistencia de pass-through

Naturalmente, y como era de esperar, la respuesta analíticamente correcta es la que el propio John Maynard Keynes, quien tomó solamente un único curso de economía (con Alfred Marshall), intentó descalificar. En este sentido, el padre de la macroeconomía señalaba: “Mientras los economistas que se ocupan de lo que se llama la teoría del valor han acostumbrado enseñar que los precios están regidos por las condiciones de la oferta y la demanda, cuando pasan […] a la teoría del dinero y de los precios […] nos trasladamos a un mundo donde los precios están gobernados por la cantidad de dinero”.

Por lo tanto, si en línea totalmente opuesta al pensamiento keynesiano consideramos que los precios nominales están guiados por la interacción entre la oferta y la demanda de dinero, mientras que los precios relativos dependerán de la configuración real de la economía en su conjunto, en aquellos países donde el Banco Central tiene por objetivo una baja tasa de inflación el pass-through debería ser insignificante.

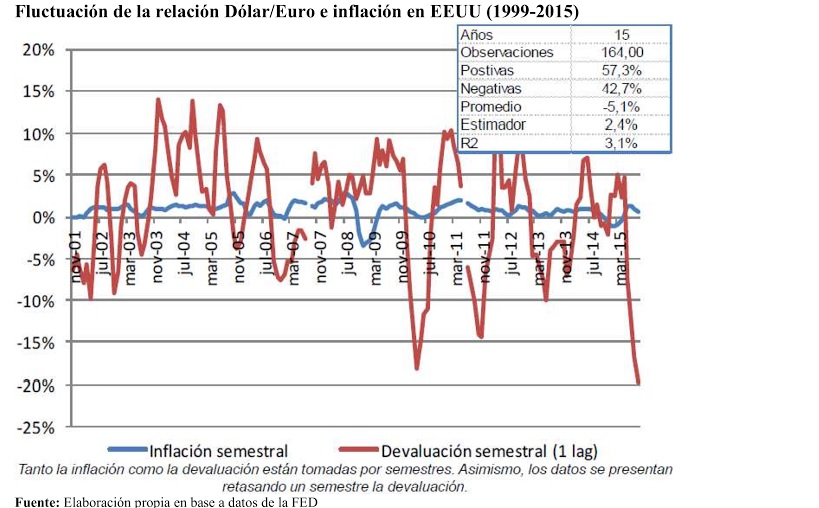

En función de lo anterior, si uno toma el caso de los Estados Unidos comparando con Europa y los casos de Chile y Perú con la máxima potencial mundial, la evidencia es contundente. Por ejemplo, para el caso de los Estados Unidos y la relación dólar-euro, si se toma la inflación de un semestre y la devaluación semestral desfasada en un período durante los últimos 15 años, se observa que la depreciación del dólar fue seguida de una mayor inflación el 57% de las veces, mientras que en el 43% restante el movimiento fue el opuesto. A su vez, si se promedian las variaciones, estas han sido negativas. En términos estadísticos, sólo el 3% de la inflación está explicado por la devaluación. Esto es, en los Estados Unidos, la devaluación del dólar no tiene nada para decir sobre la inflación.

Por otra parte, la evidencia empírica de los últimos 20 años en Chile y Perú indican casi los mismos resultados. En Chile, una devaluación fue seguida de mayor inflación sólo en el 55% (cayó en un 45% de ocasiones) de las veces, mientras que en Perú fue el 53% (es decir, 47% de las veces cayó). Por otra parte, el promedio de las variaciones en Chile ha sido ligeramente positivo (4%), mientras que en caso de Perú ha sido negativo (-1,5%). Finamente, el nivel de explicación se ubica en un 9% y 1%, respectivamente. Por lo que los datos dan cuenta de la pobreza empírica del instrumental keynesiano.

Carl Menger, la ley de imputación y Milton Friedman

Esta falta de sustentación empírica para el pass-through es el resultado de suponer que son los costos los que determinan los precios (en línea con David Ricardo y Karl Marx) y no al revés, tal como lo demostró Carl Menger en su ley de imputación. Así, bajo dicho postulado, son los precios los que determinan los costos y no al revés. De hecho, los consumidores no sólo determinan los precios de los bienes de consumo, sino también el de todos los factores de producción; fijan de este modo todos los ingresos de cuantos operan en el ámbito de la economía de mercado. Son ellos, no los empresarios ni los sindicalistas (y mucho menos un político), quienes, en definitiva, pagan por cada insumo utilizado y a cada trabajador su salario.

Por lo tanto, si uno quisiera determinar las causas de la suba de todos los precios de la economía (y entre ellos el de la moneda extranjera, el dólar), estas no están en los costos, sino en el continuo aumento de la emisión monetaria por sobre la demanda de dinero. Puesto en otros términos, si los precios de los bienes de la economía están determinados en unidades monetarias, al emitirse una cantidad de dinero que supere a su demanda, esto hará que el valor relativo de la moneda caiga o, lo que es lo mismo, que el precio de los bienes expresados en dinero suba. De ahí la famosa frase de Milton Friedman (el verdugo de los keynesianos): “La inflación es siempre y en todo lugar un fenómeno monetario”.

La devaluación nominal como fenómeno monetario

En función de todo lo anterior, resulta por demás evidente que los precios relativos del sistema vienen dados por las preferencias de los individuos y la escasez, mientras que los precios nominales vienen determinados por las condiciones del mercado monetario. Dicho de otro modo, las variaciones en el tipo de cambio no afectan la tasa de inflación, ya que esta última depende de las condiciones monetarias y no de los cambios de precios relativos. Esto es, si el Banco Central no deja de emitir dinero por encima de la demanda, la moneda perderá valor contra todos los bienes de la economía, y como la moneda extranjera es un bien como cualquier otro, la devaluación será inexorable.

A su vez, el caso argentino presenta una complicación adicional como consecuencia de la presencia de un exceso de dinero en la economía de 3,7% del PIB (fruto del cepo y el déficit fiscal financiado con emisión). Esto es, al problema de flujos por la emisión de cada período (cuya solución requiere de un programa integral) se le suma un problema de stock. Por lo tanto, si se abriera el cepo sin eliminar el sobrante de pesos y se apostara a que la confianza traerá las divisas suficientes como para que el dólar se ubique en un pseudoequilibrio en torno a los 14 pesos por dólar, es por lo menos temerario. Así, en caso de que no mediara un fuerte shock de confianza y la demanda de dinero (M1) se ajustara en busca del equilibrio bueno (8,5% del PIB), la tasa de inflación treparía a niveles del 150%; mientras que para el caso malo (3,8% del PIB, lo más probable), la de inflación podría ubicarse en torno al 450 por ciento. En este contexto, el nivel de actividad caería entre 3% y 6% y la pobreza superaría el 50% de la población. En definitiva, una formidable idea como la de levantar el cepo, pero mal estructurada o llevada a cabo por incompetentes, podría terminar en un nuevo desastre social.