Por: Darío Epstein

Hasta los inversores más agresivos se han visto sorprendidos este año con el rendimiento en acciones norteamericanas, el mejor que se había visto en los últimos 12 años. Y también es cierto que hacía mucho tiempo que no se veía tal disparidad entre acciones de países centrales y países de la periferia: los emergentes debieron soportar caídas en promedio en los precios medidos en dólares.

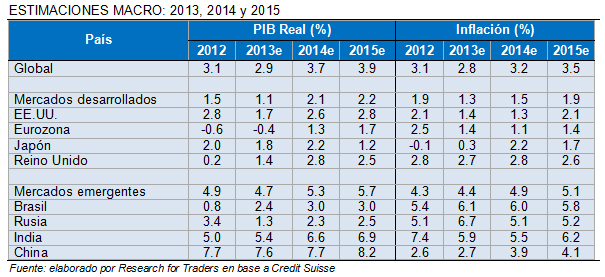

¿Qué podemos esperar para el año que se inicia la semana que viene? La economía mundial está mostrando una continua mejora en términos de crecimiento y se espera que en 2014 la economía mundial crezca a una tasa de 3,7%, luego de registrar una expansión estimada de 2,9% este año. Sin embargo, se espera que el próximo año se extienda una de las características del crecimiento de la segunda mitad de 2013: las economías desarrolladas se acelerarían mientras que los países emergentes reducirían su ritmo de expansión.

Y una de las características dominantes seguirá siendo la prácticamente nula inflación en el G10. Y hasta con riesgo de deflación, un elemento inentendible a la luz del ritmo de emisión de países desarrollados en los últimos años y del aumento del consumo de los norteamericanos. La tasa de inflación núcleo detrás del consumo (PCE core) en la economía más grande del mundo es de apenas 1,1% interanual y la inflación minorista del 0,8%. En la raíz de este enigma está la baja inflación de costos medida por los costos laborales (uno de los factores explicativos con una alta correlación con la inflación total), el aumento de la demanda de dólares por parte del comercio mundial, además del aún bajo uso de la capacidad instalada (en la web de la Reserva Federal se puede ver que fue de 79% en noviembre, casi dos puntos porcentuales mayor al de hace dos años atrás, y de 80,2% de promedio de 1972-2012 con picos del 85%).

Por otro lado, la combinación de crecimiento moderado y bajas tasas de inflación continuará siendo una constante durante 2014. La expectativa es que la Eurozona, luego de haber dejado atrás la recesión en que estuvo inmersa, continúe con una modesta aunque persistente recuperación. En EEUU, se espera que el crecimiento registre una ligera aceleración, aunque todavía permanecería por debajo de su potencial. También es de esperar que Japón experimente un mayor ritmo de expansión el año próximo, apoyado por una política monetaria abiertamente expansiva y algunas medidas de estímulo de la demanda. Los países emergentes, por su parte, se encaminan a una estabilización del crecimiento, luego de mostrar un flojo desempeño este año.

De acuerdo con las estimaciones, los países desarrollados crecerían 2,1% en 2014, frente a un avance estimado de 1,1% este año. Por su parte, los países emergentes, que han experimentado una importante desaceleración este año (se estima una expansión de 4,7% para 2013), recuperarían algo de fuerza en 2014 para crecer 5,3%. Sin embargo, si se excluye el crecimiento de China, el patrón de expansión de los países desarrollados y los emergentes es similar. Para 2015, las proyecciones de crecimiento del PIB se ubican en torno a 3,9%.

Con respecto a la inflación, no es de esperar que esa recuperación de la Eurozona implique una fuerte incorporación de trabajadores al proceso productivo, que da como resultado que los precios al consumidor continuarán subiendo por debajo de las metas de los bancos centrales. Lo mismo ocurre en EEUU. Sin embargo, es más probable que los precios tengan un impulso alcista que que se arribe a una situación de deflación.

Con respecto a la inflación, no es de esperar que esa recuperación de la Eurozona implique una fuerte incorporación de trabajadores al proceso productivo, que da como resultado que los precios al consumidor continuarán subiendo por debajo de las metas de los bancos centrales. Lo mismo ocurre en EEUU. Sin embargo, es más probable que los precios tengan un impulso alcista que que se arribe a una situación de deflación.

No hay que perder de vista también que las bajas tasas de inflación son coincidentes con las promesas de tasas bajas de interés por parte de los bancos centrales, lo que brinda cierto grado de credibilidad a las orientaciones hacia delante de las políticas monetarias.

Esta combinación de bajo crecimiento y baja inflación ha servido de apoyo para que los bancos centrales a nivel global experimenten con políticas expansivas a gran escala. Sin embargo, ante este panorama habrá que estar atentos a los cambios que podrían ocurrir en la política monetaria. La Reserva Federal comenzó con los recortes en los estímulos y continuaría con esa disminución en la compra de activos en los próximos meses.

Por otro lado, las disfunciones políticas en algunos países también podrían representar un riesgo al crecimiento y la estabilidad financiera. En EEUU, si bien se aprobó un presupuesto para los próximos dos años, la política fiscal es motivo de preocupación ya que fue un foco de importantes discrepancias entre demócratas y republicanos. Por su parte, en la Eurozona, los responsables políticos deben resolver la cuestión de la supervisión bancaria y crear un régimen que asegure la estabilidad financiera del bloque.

En 2014, la política de los principales bancos centrales continuará siendo acomodaticia. El tapering ya comenzó, pero implica sólo una desaceleración en el ritmo de compra de activos, lo que no significa necesariamente el final del programa. Por otro lado, los bancos centrales probablemente dejen sus tasas de interés en niveles mínimos, hasta tanto no haya signos de una expansión más sólida, por lo que 2014 no se presenta como un año para que haya aumentos de tasas.

Las políticas expansivas buscan que las economías ganen impulso, al tiempo que tienen un impacto poderoso en los mercados financieros. Para los países de mercados emergentes, las perspectivas de disminución de los estímulos por parte de la Reserva Federal, llevaron a la depreciación de algunas monedas y podrían extenderse ante la recuperación del dólar tras el anuncio del tapering.

Para 2014 se espera que la Reserva Federal, presidida ya por Janet Yellen, continúe recortando su objetivo mensual de compra de activos, mientras que intentará brindar una orientación a futuro más certera de lo que se hecho hasta el momento.

Por su parte, el Banco de Japón podría aplicar mayores estímulos a la economía, con la intención de apuntalar el crecimiento y combatir la deflación. El BCE también podría estar dispuesto a aplicar nuevas medidas expansivas, entre la que podría destacarse una tasa negativa para los depósitos en el Banco Central, que daría impulso al crédito. En Reino Unido, la economía podría alcanzar un crecimiento más sustentable en el mediano plazo. Pero a pesar de que el titular del banco de Inglaterra ha intentado tranquilizar a los mercados en reiteradas oportunidades, los inversores apuestan a un endurecimiento de las políticas monetarias.

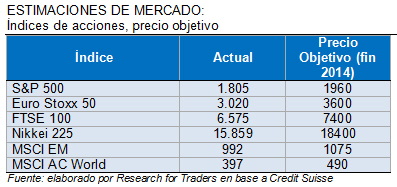

Veamos un poco el panorama para los mercados globales. En EEUU, los mercados accionarios podrían mantener su impulso alcista y algunas estimaciones privadas posicionan al índice S&P 500 en el entorno de 2.000 puntos para finales de 2014, lo que implicaría una suba cercana a 10% desde los niveles actuales.

Analicemos un poco las razones por las que se espera una suba. Por un lado, las acciones continúan teniendo una valoración relativamente baja, a pesar de las subas registradas en los últimos años. La prima de riesgo en un escenario conservador es de aproximadamente 5%. Sólo en el caso que los rendimientos a 10 años de los bonos del Tesoro suban por encima de 3,5%, las acciones dejan de ser comparativamente baratas.

Además, las expansiones de liquidez por parte de los bancos continuarían, lo que es consistente con un avance de los mercados accionarios. Los balances de los bancos centrales de los países desarrollados aumentarían durante 2014, a pesar que la Fed comenzó con el recorte de estímulos. Por otra parte, ante la suba de tasas esperadas y la menor oferta monetaria, se espera un flujo inverso de fondos del registrado a partir de 2008, por lo que gran parte de los fondos que se dirigieron a los mercados emergentes podría volver hacia los mercados desarrollados.

Por otra parte, en cuanto a los beneficios corporativos, el consenso estima un crecimiento de las ganancias por acción de 11% en la Eurozona y de 17% en EEUU. Sin embargo, es probable que, como ocurrió a lo largo de este año, las ganancias sean revisadas a la baja y eso no presente un gran problema para los mercados de renta variable. Estimaciones no tan optimistas proyectan que el beneficio por acción crecería 7% en la Eurozona y 11% en EEUU.

En resumen, creemos que el mercado de renta variable durante el 2014 continuaría con su tendencia alcista, hasta tanto la valuación relativa de las acciones continúe siendo baja en relación a los bonos. El tapering podría dar impulso a las tasas del mercado, que ya están cercanas al 3% y esa valoración relativa podría revertirse en el mediano plazo.

Los principales riesgos de los mercados son un crecimiento fuerte de la economía de EEUU, lo que aceleraría los recortes de estímulos, mientras que también está latente el riesgo de una burbuja especulativa en los mercados de renta variable. Por su parte, China podría ser también una amenaza, si su crecimiento defrauda. Por otro lado, el gasto excesivo de las empresas tendría un impacto negativo en los márgenes y mermaría la confianza de los inversores.