Luego de cuatro años de la instauración del cepo cambiario, la administración del presidente Mauricio Macri, en cumplimiento de su promesa electoral, puso fin a las tortuosas restricciones que operaban sobre el mercado de cambios. En este sentido, el levantamiento del cepo implica una mejora del bienestar mediante un conjunto de efectos tanto directos como indirectos. Así, respecto del primero de los casos, la liberación de las restricciones cambiarias supone que cada uno de los individuos que opera en la economía llevará a cabo las transacciones que considere necesarias para maximizar su bienestar, en el plano personal y en el general.

Por otra parte, en cuanto a los efectos indirectos, se explican por los impactos sobre el resto del sistema. Así, el cepo cambiario equivalía a fijar un precio debajo del equilibrio de mercado, que al producir un exceso de demanda en dicho mercado generaba un exceso de oferta en el resto de la economía, lo que implicaba: altas tasas de interés (bonos), presión sobre los precios (dinero), retracción del nivel de actividad económica por habitante (bienes) y menor demanda de empleo productivo (trabajo), que se traducía en desempleo (que se ocultaba detrás de estadísticas con criterios artísticos y empleo público), caída del salario y precarización de las condiciones laborales. Por lo tanto, al levantarse la restricción cambiaria, si bien el precio de la moneda extranjera subirá, el exceso de demanda desaparecerá y con ello se cerrarán los excesos de oferta en el resto de los mercados, junto con sus efectos nefastos.

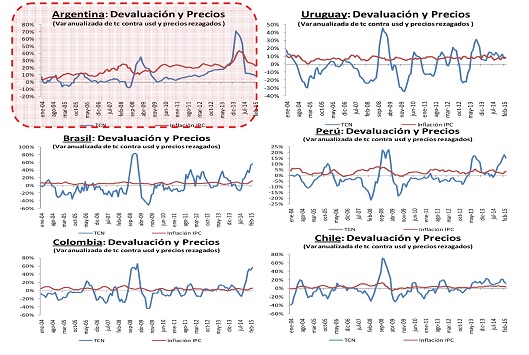

Sin embargo, a pesar de los beneficios que más tarde o más temprano traerá la medida, durante el período de normalización deberá librarse una dura batalla contra la inflación, esto es, cuánto de la devaluación nominal del peso puede tener como contrapartida un aumento en el nivel de precios (pass-through), lo cual nos obliga a un profundo análisis del mercado monetario. En este sentido, la evidencia empírica a nivel internacional muestra que en aquellos países donde se han puesto en marcha sistemas de metas de inflación de manera exitosa, las fluctuaciones en el precio de la moneda extranjera no ejercieron efecto alguno sobre la inflación (ver gráfico para América Latina).

Fluctuación del tipo de cambio e inflación en América Latina (2004-2015)

Fuente: El nuevo BCRA y la reforma monetaria de Diego Giacomini-Javier Milei (2015)

Como es posible observar, en todos los países de la región, salvo en Argentina, las fluctuaciones en el tipo de cambio nominal no ejercen efecto alguno sobre la tasa de inflación, lo cual nos conduce a la pregunta obvia: ¿Por qué no se cumple en el caso argentino? Para contestar esto, supongamos que el precio de un bien de la economía subiera (el dólar o bienes expresados en dólares) y los individuos no están dispuestos a reducir la cantidad demandada (demanda inelástica). Ello derivaría en un aumento del gasto en dicho bien, por lo que el gasto en el resto de los bienes deberá caer y con ello sus precios, por lo que, en términos agregados, no habría inflación. Por lo tanto, de no existir convalidación monetaria que permitiera gastar más en un bien sin dejar de gastar en los otros, no habría inflación. De este modo, como los países de América Latina llevan a cabo una política monetaria focalizada en la inflación, su ritmo de emisión se gradúa en pos de alcanzar la meta (donde la tasa de interés induce a crear o destruir dinero) y, por ende, no genera una masa de dinero que convalide una inflación fuera de la meta.

En función de lo anterior, resulta claro que la dinámica que adopte la cantidad de dinero será un elemento clave para determinar qué pasará con los precios. De este modo, si la devaluación del peso respecto al dólar traerá aparejado un salto en la tasa de inflación, ello dependerá de si existe o no convalidación monetaria. A partir de esto, si bien la cuestión parecería reducirse a observar si la cantidad de dinero sube o no, implicaría únicamente hacer el foco sobre el flujo de emisión para el 2016, sin tener en cuenta lo que está pasando con el stock de dinero observado en la economía respecto al deseado (Money Overhang, ‘sobrante de dinero’). Esto es, aun cuando no se emitiera un solo peso más, si hay dinero excedente, la devaluación estará acompañada de una mayor tasa de inflación.

En el caso argentino, el dinero excedente proviene de dos fuentes. Por un lado, existe un sobrante de dinero de índole coyuntural y es el resultado de la cantidad de tiempo que tarda un aumento en la cantidad de dinero en traspasarse a precios. Así, cuando el dinero ingresa en la economía, los agregados monetarios en términos del PIB nominal suben y luego, cuando el dinero va pasando de mano en mano, suben los precios, proceso inflacionario que persiste hasta volver al nivel de inicio. Para nuestro país, este proceso demanda entre 12 y 24 meses, lo cual nos pone de cara a la política monetaria llevada a cabo durante los años 2014 y 2015. En este sentido, mientras que durante los primeros nueve meses de 2014 que estuvo Juan Carlos Fábrega la cantidad dinero crecía al 1,3% anual, durante la Presidencia de Alejandro Vanoli la tasa de crecimiento en la cantidad de dinero trepó a niveles del 40 por ciento. Por lo tanto, la política monetaria de los últimos 15 meses sin lugar a dudas se convertirá en un factor convalidante de mayores precios.

Al mismo tiempo, la instauración del cepo, al no permitir drenar contra dólares el sobrante de pesos durante cuatro años, hace que el problema del sobrante de dinero se amplifique hasta alcanzar un 4% del PIB. De este modo, a la convalidación monetaria que proviene del lado de la oferta de dinero rezagada se le sumaría una fuente de convalidación adicional por caída en la demanda de dinero hasta ubicarse en su nivel de equilibrio deseado. Esta situación, en nuestro país, tuvo lugar en dos oportunidades. La primera fue en el año 1959 y la otra en 1975 (Rodrigazo). Ninguno de los dos casos han sido experiencias agradables, ya que implicaron una sextuplicación de la tasa de inflación (de 20% y 30% a 120% y 180%) y fuertes caídas del PIB (6% en lo peor de cada una de estas crisis).

Frente a esta situación, el Ministerio de Hacienda y Finanzas y el Banco Central han encarado la apertura del cepo. Han atacado así el desequilibrio monetario-cambiario por varios frentes. En primer lugar, se ha decidido un salto del tipo de cambio nominal a un nivel en torno a los 14 pesos, lo cual comprime el excedente de pesos a 15 mil millones de dólares. En simultáneo, se ofrecerá un bono (o se dará un cronograma de pagos) para los importadores, el cual se estima que alcanzará los 5 mil millones de dólares, eliminando así un tercio del sobrante de pesos. Por otra parte, para hacer frente al resto del sobrante monetario, se han conseguido: (i) Diez mil millones de dólares fruto de canjear las letras intransferibles que vencían en enero 2016 por bonos líquidos (BONAR 22, 25 y 27), (ii) Una reducción de la posición de dólares de los bancos, (iii) Un préstamo con un conjunto de entidades financieras por unos nueve mil millones de dólares (promedio entre ocho mil y diez mil millones de dólares), (iv) La transformación de parte del swap con China a dólares, lo cual sumaría unos tres mil millones de dólares adicionales y (v) La desactivación de la bomba de pesos (cincuenta mil millones de pesos) derivada de la venta de dólares a futuros por un subyacente de 17 mil millones de dólares. Al mismo tiempo y aún sin efecto monetario definido, se ha conseguido la liquidación por parte de las cerealeras de seis mil millones de dólares (400 millones de dólares diarios durante tres semanas).

Por lo tanto, frente a un escenario de corrida cambiaria, mientras que, en principio, la demanda potencial sería de diez mil millones de dólares, los dólares disponibles para hacerle frente alcanzarían los 22 mil millones de dólares. A su vez, a la batería de dólares se le sumaría lo que se pueda absorber de pesos vía la suba en la tasa de interés y los efectos licuación del dinero por parte de la inflación residual de la política de la gestión anterior. En definitiva, se ha logrado diseñar una excelente estrategia monetaria que permitirá comprar tiempo para poner en marcha un programa de adecuación de la madre de todos los males: el desequilibrio fiscal. Si el nuevo Gobierno tiene éxito en dicha gestión, la economía acelerará su crecimiento de modo sustancial. Si no se logra, esperemos que se tome la conciencia y las fuerzas necesarias para hacerlo, de lo contrario, el sendero alternativo ya lo conocemos (y no es nada bueno).