Por: Darío Epstein

El mundo no atraviesa un buen momento en materia de crecimiento y el año 2014 está plagado de dudas, muchas de ellas originadas por los países emergentes.

Si hay una economía desarrollada que tracciona es la de EEUU, ya que Europa coquetea con la idea de una deflación y de una posible tercera recesión desde el año 2009: aunque la probabilidad se ha alejado en el último mes, nos preocupa la salud de Alemania específicamente, el corazón mismo de la Eurozona.

Se estima que el mundo crecerá apenas 1.8% este año, en baja respecto al 2,0% que según el grupo de países del G20 tenía como expectativa a mediados de año. La OCDE también había recortado sus previsiones.

Los llamados BRIC, compuestos por Brasil, Rusia, India y China, y los CIVETS, compuestos por Colombia, Indonesia, Vietnam, Egipto, Turquía y Sudáfrica, fueron elegidos por la abundancia de commodities y su mano de obra y costos más baratos. Pero los commodities se encuentran envueltos en una dinámica bajista y sin miras de recuperar terreno perdido dada la sobreabundancia de petróleo y commodities agrícolas, y sin inflación en países desarrollados que impulse la demanda de metales preciosos.

La recuperación en materia de actividad el año que viene será desigual y más débil de lo esperado, así como también al bajo ritmo de creación de empleo. Los inversores desconfían de los emergentes, aunque en forma muy selectiva.

Economías como la rusa y la brasileña han dado la nota este año por el mal ejemplo de cómo desincentivar su actividad. Pero esto se dio por factores muy disímiles en ambos casos, con un déficit fiscal primario ya en Brasil y un déficit de cuenta corriente que se agudizan. En Rusia, en cambio, incidió mucho el mayor aislamiento económico y financiero producto de su agresiva política exterior.

Los distintos activos de riesgo de renta variable (acciones) como los bonos largos tanto soberanos como corporativos han tenido un comportamiento marcadamente negativo en las economías más comprometidas medidas en dólares.

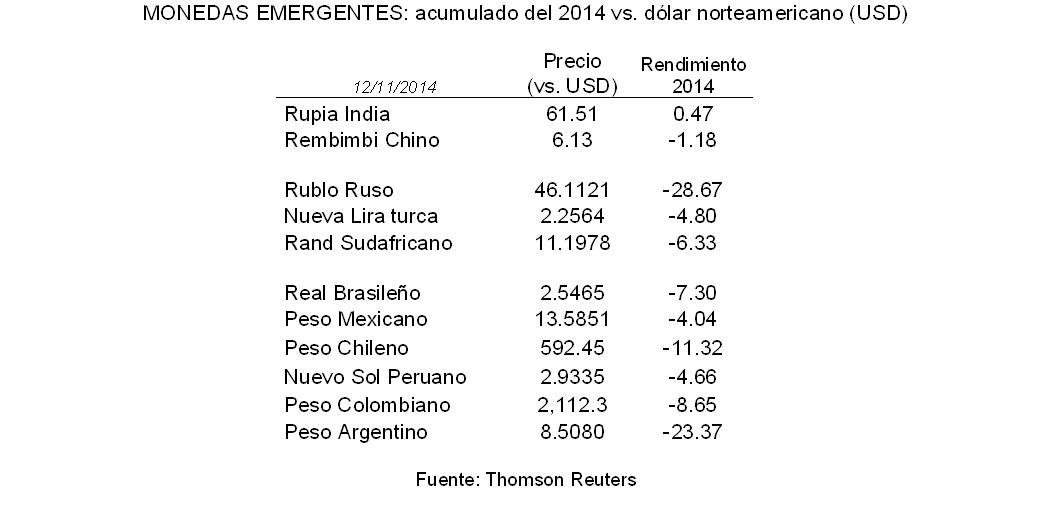

La caída se exacerba si tomamos en cuenta que las monedas alrededor de todo el mundo se han depreciado frente al dólar norteamericano. Pero han sufrido especialmente los emergentes, como el rublo ruso (-29%) y el peso argentino oficial (-23%):

La erosión de valor en aquellos activos brasileños de riesgo que produjo el resultado de la elección fue muy aguda dado el estrecho margen con el que Dilma Rousseff ganó en la segunda ronda y por la no renovación de políticas implementadas hasta ahora y que llevaron a Brasil a su actual recesión. Petrobras es en ese país la empresa referente de lo que el actual partido había ido haciendo en los últimos años en materia de política económica, políticas heterodoxas plagadas de subsidios cruzados. Brasil dilapidó en los últimos años muchas de las oportunidades que el mundo creó mediante tasas bajas y abundante capital para que refuerce su papel de potencia mundial y líder entre los emergentes. La inflación se encuentra por encima de las bandas superiores establecida como meta por parte del Banco Central y es imperiosa la necesidad de controlar sus cuentas públicas para evitar nuevas rebajas de calificaciones crediticias. Se le suma el déficit de cuenta corriente y los bajos niveles de confianza.

La economía rusa, en cambio, se fijó un tope máximo de déficit fiscal del 1% del PBI, que le costará mucho sostener sin ajustes. Las reservas de USD 250 mil millones son aún muy elevadas, pero hay que tener en cuenta que las mismas han bajado casi USD 100 mil millones en estos últimos años.

Todo tiene un precio, y mucho de lo comentado más arriba se encuentra incorporado en las valuaciones. Actualmente, el índice accionario Bovespa posee una valuación de 11.1x medido por el price-to-earnings forward 12 meses y 14.5x sus ganancias de los últimos 4 trimestres conocidos. Rusia, un mercado emergente relativamente comparable y orientado a la exportación de materias primas, cotiza a 4.7x y 5.1x, respectivamente.

¿Será la actual corrección del mercado una oportunidad de compra de los activos seleccionados? No al menos por ahora. Se pueden encontrar empresas como Lukoil con muy buenos fundamentos y valuadas en torno a 4x sus ganancias por acción, pero envueltas en una especulación acerca de cuántas sanciones adicionales se le impondrán a Rusia por sus políticas bélicas y por la caída del precio del petróleo.

No esperamos reformas estructurales ni grandes cambios en el marco económico ya que el año 2014 será un año de transición hacia ciertas mejoras de caras al 2015, pero será precisamente el año en el que la Reserva Federal comenzará a subir las tasas de interés, lo que dificulta la reacción esperada en materia de actividad para los mercados emergentes, el retorno de los flujos de capital especulativos y de inversión real, lo que nos impide ser optimistas a corto plazo.

La industria global de administración de fondos comunes de inversión es una fuente potencial de riesgo para los mercados emergentes por la tendencia de los inversores a comportarse en manada y por su creciente tamaño. Hace rato que los emergentes han dejado de estar de moda y se espera una reversión en el humor hacia esta clase de activos para que vuelva a ser incorporada en forma masiva en las carteras de inversores que desean obtener mayores retornos en un entorno de tasas cero.