Por: Darío Epstein

Desde que se instauró el cepo cambiario, el Gobierno convive con la disyuntiva de cuidar que se reduzcan las reservas del Banco Central y, a la vez, cuidar que no se amplíe la brecha cambiaria. No puede lograr las dos cosas a la vez, ya que una alimenta a la otra.

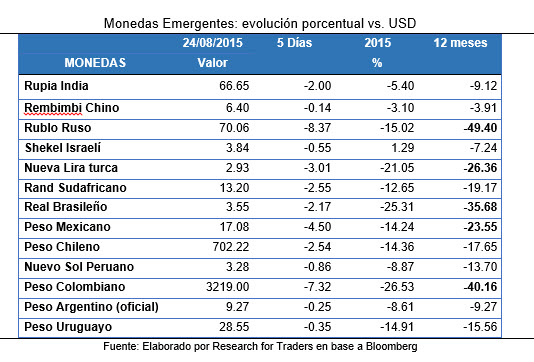

El peso argentino se depreció 8,61 % en el año contra 25,31 % de nuestro principal socio comercial, Brasil, lo que crea más presiones cambiarias y más retraso. Un tipo de cambio atrasado produce que los exportadores no quieran liquidar el producto de sus operaciones comerciales, los inversores no ingresan dólares, los importadores quieren pagar y seguir importando, las empresas quieren girar dividendos, los argentinos queremos viajar más y más lejos, y los extranjeros venden en el mercado paralelo en lugar de pasar por el Mercado Único y Libre de Cambios (MULC).

Todo esto se ve agrandado por la pelea con los holdouts, ya que limita las opciones de financiarse a costos comparables en los mercados internacionales voluntarios de crédito y eso afecta más la disponibilidad de divisas.

¿Cómo se sale del cepo? Salir del cepo tiene ciertas complicaciones y es más fácil decirlo que hacerlo. Pero, por lo pronto, se necesitan como mínimo de dos condiciones fundamentales:

1) Confianza: ningún plan económico o recomposición de expectativas se forja y se desarrolla en un contexto de incertidumbre y desconfianza. Es clave en ese sentido lo mucho que se puede hacer ante un cambio de Gobierno en los primeros 100 días para lograr ese objetivo, si es que se toman las medidas correctas.

2) Ingreso fuerte de divisas: Para que esto ocurra deberían darse dos condiciones que facilitarían el proceso: a) acuerdo con los holdouts; esto daría acceso rápido y barato al mercado de deuda internacional, y b) levantamiento del cepo; esto permitiría la inversión directa. Es una tautología, pero nadie va a ingresar divisas a un valor inferior al que sería de libre mercado y sin certeza de poder girar dividendos o capital a los inversores.

Si miramos los equipos económicos de los tres aspirantes con mayor probabilidad de llegar al sillón de Rivadavia, y tomando como base los principales exponentes, tanto Blejer-Bein por Daniel Scioli, Sturzenegger-Melconian por Mauricio Macri como Lavagna-Redrado por Sergio Massa dan cierta garantía de racionalidad económica.

Más allá de diferencias ideológicas, los tres grupos sientan base sobre principios económicos comunes: en principio serían superávits gemelos y atraer inversión, y para lograr esto deberán buscar el libre flujo de divisas con el exterior. El acceso al MULC va a ser una prioridad común para todos, y la negociación con los holdouts, otra prioridad común a los tres temas, ya que va a ser muy difícil mejorar el perfil de deuda y acceder a préstamos tanto a nivel Gobierno como de empresas privadas a costos razonables mientras no haya una solución.

Más allá de la clásica presión previa a las elecciones presidenciales en Argentina, la expansión monetaria récord y el atraso cambiario, se presenta una coyuntura internacional que posee un fuerte viento de frente que acrecienta las presiones.

Y claramente es imposible levantar el cepo mientras exista una disparidad entre el valor oficial contra gente dispuesta a pagar 15 pesos. Primero habrá que reducir a cero la brecha, ya sea a través de ingresos de divisas o de aumento de la confianza, o preferentemente ambos.

Pero hay algo que alumbra y va a condicionar a cualquier presidenciable electo cuando asuma en diciembre: el contexto internacional.

Están cambiando puntos básicos en forma negativa, a saber:

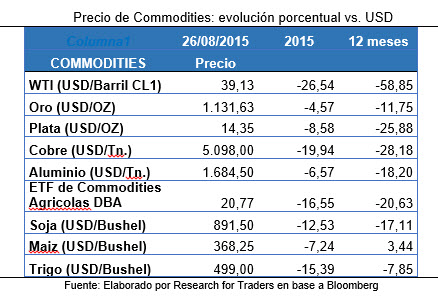

1) El precio de los commodities: el índice de precios de materias primas elaborado por Bloomberg tocó su mínimo nivel en 13 años. Una combinación de desaceleración de China, dólar fuerte y sobreproducción mundial en mercados como el de petróleo dieron un golpe de gracia a sus precios.

2) La desaceleración económica de China: su economía creció un 7,4 % el año pasado, la peor cifra desde 1990, y se ha frenado aún más este año, con un crecimiento de 7 % en el primer semestre y muchas dudas en torno a las cifras oficiales.

3) La devaluación fuerte de la mayoría de los mercados emergentes: consecuencia de los dos puntos anteriores, los países emergentes han recurrido a la herramienta usada más de una vez en el pasado para poder sostener su ritmo de crecimiento y licuar pasivos en moneda doméstica.

4) La visión negativa de los inversores internacionales sobre los mercados emergentes: hace rato que han pasado de ser las niñas bonitas y la tracción del crecimiento mundial a ser palabra prohibida en materia de inversiones. En especial Brasil y Rusia, dos referentes de los BRICS.

5) La “potencial” suba de tasas de interés por parte de Estados Unidos: se decidirá en septiembre o en diciembre. Pero la Reserva Federal hoy está estudiando el impacto negativo que puede llegar a tener dicha medida en un contexto de mayor debilidad estructural en la economía global, con repercusiones en la economía norteamericana.

En síntesis: el mundo está cambiando y eso va a obligar a cualquier candidato presidencial que gane las elecciones a llevar adelante un plan económico similar. No va a haber espacio de maniobra para opciones más o menos populistas e indefectiblemente quien nos gobierne va a tener que tomar caminos de más integración al mundo, porque se acaban las épocas de vacas gordas.

¿Tiene algún comentario y/o pregunta?

Contácteme: @DarioEpstein